구조용 금속제품, 탱크 및 증기발생기 제조업 - 윤성에프앤씨 -

윤성에프앤씨는 EV용 이차전지 제조장비중 이차전지에 필요한 분체 또는 액체 형태의 원재료를 혼합하는데 필요한 믹싱장비와 그 시스템 판매를 주력사업으로 영위하고 있습니다.

| 목적사업 | 비고 |

| 1. 2차 전지, Bio/제약 및 식품 제조장비 제작 및 판매업 2. 기계설비 및 가스시설 공사업 3. 기계 및 장비 매매업 4. 배관 및 전기공사업 5. 자동제어시스템 구축업 6. 부동산 임대 및 매매업 7. 전 각호에 부대되는 사업일체 |

영위하는 사업 |

회사의 연혁

| 일자 | 내용 |

| 1999년 12월 | 윤성에프앤씨 설립 |

| 2001년 05월 | ISO9001:2000 / KS A 9001:1998 인증 획득 |

| 2004년 10월 | 벤처기업선정(경기지방중소기업청) |

| 2005년 08월 | 화성 발안지방산업단지 신축이전 |

| 2006년 06월 | 경기도 유망중소기업으로 선정 |

| 2007년 01월 | CLEAN 사업장 인증서 획득(노동부, 한국산업안전공단) |

| 2009년 04월 | KOTRA 보증 브랜드 업체 선정 |

| 2011년 05월 | ASME "U" Stamp 인증 획득 |

| 2011년 06월 | CSEL(중국 압력용기 제작 인허가) 인증 획득 |

| 2012년 01월 | 박치영 대표이사 취임 |

| 2012년 01월 | 화성 제2공장 신축 |

| 2012년 03월 | 화성 제3공장 확보 |

| 2012년 09월 | KOSHA 18001 인증(한국산업안전보건공단) |

| 2012년 08월 | 관계회사 프라이믹스윤성 주식회사 설립 |

| 2012년 12월 | 연구개발전담부서 인증서 획득 |

| 2014년 01월 | 특허증_인플레이스 세정 시스템 및 세정방법 (특허청) |

| 2014년 07월 | 자체 RT Room 확보 |

| 2015년 02월 | 특허증_보냉기능을 갖는 유체 저장탱크의 제작설치 (특허청) |

| 2016년 12월 | 특허증_하프코일 제조방법(특허청) |

| 2016년 12월 | 대표이사 무역의날 대통령 표창 |

| 2016년 12월 | 5백만불 수출탑 수상 |

| 2017년 02월 | 뿌리기업 선정(산업통상자원부 국가뿌리산업진흥센터) |

| 2018년 03월 | 화성 제4공장 증축 |

| 2018년 03월 | 특허증_2차전지용 믹서장치(특허청) |

| 2018년 05월 | 특허증_2차전지용 슬러리 생산장치(특허청) |

| 2018년 05월 | 특허증_고전단 분산장치(특허청) |

| 2019년 09월 | 헝가리 해외법인 설립 |

| 2019년 12월 | 3천만불 수출탑 수상 |

| 2020년 02월 | 기업부설연구소 인정서 획득 |

| 2020년 11월 | 이차전지 교반기술 산학협력 협약(경상국립대학교) |

| 2020년 12월 | 7천만불 수출탑 수상 |

| 2020년 12월 | 대표이사 산업통상자원부장관 표창 |

| 2020년 12월 | 경기도 일자리우수기업 선정 |

| 2021년 04월 | 회사 이전 (안성시 공도읍) |

| 2021년 04월 | 정부과제 선정 : 중대형 배터리 연속식 슬러리 제조장치 개발 |

| 2021년 08월 | 정부과제 선정 : 탄소중립형 고에너지밀도 배터리를 위한 소재/공정 혁신 솔루션개발 |

| 2022년 04월 | 미국 해외법인 설립 |

| 2022년 05월 | 한국산업기술진흥원 차세대 이차전지 상용화 지원센터 사업 (주관:한국에너지기술연구원)에 전고체전지 용 믹서 납품확정 |

주주에 관한 사항 (기준일 : 2022.09.30)

◆ 최대주주 및 그 특수관계인의 주식소유 현황

(단위 : 주, %)

| 성명 | 관계 | 주식의 종류 |

소유주식수 및 지분율 | |||

| 기초 | 기말 | |||||

| 주식수 | 지분율 | 주식수 | 지분율 | |||

| 박치영 | 최대주주 본인 | 보통주 | 4,910,000 | 78.14 | 4,910,000 | 78.14 |

| 박종순 | 최대주주의 부친 | 보통주 | 50,000 | 0.80 | 50,000 | 0.80 |

| 계 | 보통주 | 4,960,000 | 78.94 | 4,960,000 | 78.94 | |

◆ 5% 이상 주주의 주식소유현황

(단위 : 주, %)

| 구분 | 주주명 | 소유주식수 | 지분율 |

| 5% 이상 주주 | 박치영 | 4,910,000 | 78.14 |

| 프리미어루미너스 사모투자 합자회사 | 1,000,000 | 15.91 | |

| 우리사주조합 | 243,500 | 3.88 | |

주) '프리미어루미너스 사모투자 합자회사'의 무한책임사원은 '프리미어파트너스유한회사'입니다.

◆ 소액주주현황

(단위: 주)

| 구분 | 주주 | 소유주식 | 비고 | ||||

| 소액 주주수 |

전체 주주수 |

비율 (%) |

소액 주식수 |

총발행 주식수 |

비율 (%) |

||

| 소액주주 | 1 | 5 | 20.0 | 50,000 | 6,283,500 | 0.80 | - |

주) 소액주주는 발행주식총수의 100분의 1에 미달하는 주식을 보유한 주주입니다.

주요 사업

1999년 창립초기에는 유제품 생산을 위해 해외에서 수입되던 주요 공정 장비류의 국산화에 도전하게 되었습니다. 사업 초기 범용성이 높은 스테인레스 재질의 액상원료 및 제품 저장용 탱크를 중심으로 사업을 추진하였고, 기술과 품질의 철저한 자체 기준의 설정 및 실행이라는 전략을 앞세워 시장에서 좋은 평가를 받기 시작했으며 조제용 탱크, CIP(clean in place)장치, 생화학 폐수 불활화 장치 등 기능성 제품에 대한 개발을 성공하고 제품에 대한 신뢰성을 검증받으며 빠르게 성장할 수 있는 기반을 갖추게 되었고 이를 통해 서울우유, 오리온, SPC 등 고객사와 현재까지도 신뢰관계를 유지하며 사업을 영위하고 있습니다.

2005년 화성시 발안산업단지에 본사 및 신공장을 건설하고, 제약업계에 시행된 GMP(good manufacturing practice) 의무화라는 시장변화에 부응하고 빠른 고객 대응과 공격적인 영업을 위한 본격적인 기반을 마련하였습니다. 또한 품질경영과 환경경영을 위한 ISO 9001, KS A 9001 인증을 취득하였으며 고객사의 해외 시장 진출 수요를 충족하기위해 ASME Stamp, CSEL인증을 취득하였습니다. 또한, 지속적인 생산성 재고 노력의 일환으로 자동용접기, 자동연마기, Water Zet Machine등을 도입하여 업계최고의 자동화 수준을 유지하고 있습니다. 이를 통해 2000년도 초기에 시작된 제약업계의 바이오 공정 구축 트랜드에 동참할 수 있었으며 삼성바이오로직스, 셀트리온, 녹십자, 한미약품, 에이프로젠바이오로직스, 에스티팜 등 주요 바이오 프로젝트에 윤성에프앤씨 장비를 공급할 수 있었습니다.

2003년도부터 시작된 2차전지 업계로의 진출은 2011년 LG에너지솔루션과 SK온에 양산용 Main Mixer를 공급하면서 본격화되었으며, 독자적인 Main Mixer를 개발함으로써 일본의 기술력을 뛰어넘어 세계적인 기술력으로 인정받게 되었습니다. 또한 고객사 니즈에 맞는 핵심장비의 차별화된 개발능력을 바탕으로 독자 기술로 개발한 장비들의 성공적인 출시 이후, 중국시장에 불어온 배터리 업체 설립붐에 힘입어서 국내 배터리 3사의 중국 진출 프로젝트에는 물론이고 EVE, Wanxiang, BEST 등 중국대형업체들의 프로젝트에도 독자적으로 참여하여 회사의 성장과 수출 증대에 기여했습니다.

윤성에프앤씨는 2차전지 제조산업의 지속적인 성장에 대응할 수 있는 생산능력을 확보하고자 2016년 화성3공장 증축, 2018년 화성4공장을 증축하였고, 2021년 4월에 안성공장을 준공하고, 생산을 개시하였습니다. 화성공장과 안성공장을 합하여 약 13,400평의 부지에 생산공장 및 생산설비라인을 보유하고 전방산업의 수요에 대응하고 있으며, 시장의 확대에 대비하기 위하여 약4,000여평의 공장용지를 경기도 안성에 추가 확보한 상태입니다. 특히, 현재 안성공장에 신규로 설치된 설비는 기존 설비에 비하여 생산성이 Hardware적으로 향상된 것이며, Software적으로도 여러 공정기술 개선을 통해 생산속도가 향상되어 원가경쟁력 및 생산능력 면에서 경쟁력을 확보하고 있습니다.

◆ 사업 개황

윤성에프앤씨는 2차전지에 필요한 분체 또는 액체 형태의 원재료를 혼합하는 데 필요한 믹싱 장비와 그 시스템 판매를 주력사업으로 영위하고 있습니다. 이외에도 제약·바이오 및 식품제조 장비도 제조하고 있지만 매출액 비율이 10% 미만이며, 전기차, 에너지저장시스템(ESS), 스마트폰 등 2차전지의 수요 증가로 인해 2차전지 제조 등 설비 투자가 확대될 것으로 예상되어 2차전지 사업에 영업력을 집중하고 있습니다.

▶ 2차전지 개요

전지(battery)는 내부에 들어있는 화학물질(활물질; active material)의 화학에너지(chemical energy)를 전기화학적 산화-환원반응 (electrochemical oxidation-reduction reaction)에 의해 전기 에너지로 (electrical energy) 변환하는 장치입니다. 정확한 의미에서 "전지"라는 용어는 두개 이상의 전기화학적 셀(cell)의 집합체를 나타내지만, 보통 단위 전지(single cell)에도 사용되고 있습니다. 전지는 화학 반응대신 전기 화학 반응이 일어나 전자(electron)가 도선을 통하여 외부로 빠져나갈 수 있도록 특별한 내부구조로 이루어져 있으며, 도선을 통하여 흐르는 전자 flow는 전기에너지의 원천이 되어 인간에게 유용한 "일"을 제공합니다.

전지의 음극은 보통 전자를 내어주고 자신은 산화되는 물질이며, 양극은 전자를 받아 (양이온과 함께) 자신은 환원되는 물질로서, 전지가 외부 load (전등, 기구)와 연결되어 작동할 때, 즉 전지의 방전 반응이 진행할 때 두 전극은 각각 전기화학적으로 다른 상태로의 변화를 일으킵니다. 이때 음극의 산화반응에 의해 생성된 전자는 외부 load를 경유하여 양극으로 이동하고 양극 물질과 환원반응을 일으킵니다. 이때 전기적 회로는 음극과 양극 방향으로의 anion (negative ion)과 cation (positive ion)의 물질이동에 의해 전해질 내에서 완성됩니다. 전지를 사용함에 따라 전지의 전압은 계속 낮아지고 결국 외부 load를 작동시킬 수 없을 때까지 이르게 됩니다. 이 경우 버리게 되는 전지를 1차 전지, 재 충전하여 다시 사용할 수 있는 전지를 2차 전지라 합니다.

역사적으로 납(Lead-acid)축전지, 니카드(Ni-Cd) 전지, 니켈수소(Ni-MH) 전지는 소형 2차 전지로서 많이 사용되어져 왔으며, 휴대용 무선 전자 제품들에 주로 적용됩니다. 이들 제품 들의 소형화 및 경량화를 위해 에너지 밀도가 높은 2차전지의 필요성이 크게 대두되었으며, 환경 친화적인 제품에 대한 수요에 따라 최근에는 리튬 이온 2차 전지가 대세가 된 상황입니다. 리튬 이온 2차전지는 에너지 밀도가 높고, 작동 전압이 높을 뿐 아니라 우수한 보존 및 수명 특성을 보이는등의 많은 장점을 지니고 있습니다. 따라서 리튬 이온 2차전지는 개인용 컴퓨터(Personal Computer), 캠코더(Camcorder), 휴대폰등에 범용적으로 사용되고 있으며 나아가 자동차의 동력원으로 채택되는 상황에 이르렀습니다.

[전지의 분류]

| 전지 구분 | 세부 분류 |

| 1차전지 | - 폴리머 전지 - 플라스틱 전지 |

| 2차전지 | - 리튬이온(Lithium-Ion) 2차전지 - 납축(Lead-Acid) 전지 - 니켈카드뮴(Nickel Cadmium) 2차전지 - 니켈수소(Nickel Metal Hydride) 2차전지 |

| 연료전지 | - 용용탄산염 연료전지 - 고체전해질 연료전지 |

| 태양전지 | - 실리콘계 태양 전지 - 화합물 반도체계 태양전지 |

윤성에프앤씨는 이러한 전지 중 리튬이온 전지(2차전지의 한 종류)의 제조 과정에 적용되는 장비의 설계 및 엔지니어링, 기자재 조달, 제작 및 설치의 과정을 일괄 수행하는 EPC(Engineering, Procurement & Construction) 사업을 영위하고 있습니다. 리튬이온 전지가 포함되는 2차전지는 전지의 적용 소재에 따라 크게 ① 리튬이온 전지 ② 납축전지 ③ 니켈카드뮴전지 ④ 니켈수소전지의 4가지로 구분됩니다.

① 리튬이온 전지

리튬이온 전지는 리튬의 화학적 반응으로 전기를 생산하는 전지입니다. 충전 시 양극에 있던 리튬이온과 전자는 음극으로 이동합니다. 리튬이온은 전해액을 통해서, 전자는 도선을 통해서 이동합니다. 방전 과정은 음극으로 이동한 리튬이온과 전자가 양극으로 이동하면서 에너지를 방출하는 과정입니다. 2차전지의 일종으로 환경규제물질을 미포함하고 기존 전지 대비 무게가 가벼움과 동시에 에너지 밀도가 높아 노트북, 스마트폰 등의 소형 전자기기에 사용됩니다. 또한, 초소형화를 통한 웨어러블 기기에 적용, 팩 및 모듈화를 통한 수요처별 제품 설계를 기반으로 다양한 응용 분야에 적용될 수 있는 4차 산업 혁명의 대표적인 기술로, 양극재, 음극재, 분리막, 전해질 등 핵심 요소 원천기술의 고도화가 이루어지고 있습니다.

최근 기후변화에 대응하기 위한 온실가스 감축을 위해 전기차(Electronic Vehicle, EV)의 보급이 내연기관차를 대체하는 추세입니다. 또한, 신재생에너지의 효율적 저장이 가능한 저장소 기능을 수행하는 에너지 저장장치(Energy Saving System, ESS)를 중심으로 중대형 리튬이온배터리 시장은 꾸준히 성장 중입니다.

리튬이온 전지는 크게 양극, 음극, 전해액, 분리막으로 구성되어 있습니다. 양극에는 리튬이 산소와 결합해 산화물 형태로 자리잡고 있는데 이를 양극활물질(Cathode)라고 부릅니다. 양극에는 양극의 틀을 잡아주는 얇은 알루미늄 기재에 활물질과 도전재 바인더가 섞인 합제가 입혀져 있습니다. 도전재는 리튬산화물의 전도성을 높여 주고, 바인더는 알루미늄 기재에 활물질과 도전재가 잘 정착할 수 있도록 사용됩니다.

음극도 양극처럼 음극 기재에 활물질이 입혀진 형태로 이뤄져 있습니다. 음극 활물질은 양극에서 나온 리튬이온을 흡수·방출하면서 외부회로를 통해 전류를 흐르게 하는 역할을 합니다. 충전상태일 때 리튬 이온은 음극에 존재하는데 이때 양극과 음극을 도선으로 이어주면 리튬 이온은 전해액을 통해 양극으로 이동하고, 리튬이온과 분리된 전자는 도선을 따라 이동하면서 전기를 발생시킵니다.

전해액은 리튬이온을 통과시키는 매개물질입니다. 전자는 도선으로 이동하게 하고, 이온은 전해액으로 이동하게 하면서 리튬이온 전지의 전기를 사용할 수 있습니다. 전자가 만약 전해액을 통해 이동하는 경우 전기를 사용할 수 없으며 안정성에도 위협이 되기 때문에 전해액은 리튬이온을 잘 이동시킬 수 있게하는 이온 전도도가 높은 물질이 주로 사용됩니다.

분리막은 양극과 음극을 물리적으로 분리하는 안정성 요소이며, 전해질이 합침될 수 있는 역할을 합니다. 배터리 내에서 양극과 음극이 직접 접촉 시, 도선을 통해 전류가 흐르지 않거나, 반응에 의한 화재에 대한 위험이 있습니다. 따라서, 분리막은 전해질과 반응성이 없고, 이온 통과가 가능한 수십 나노미터 크기의 미세 기공(pore)을 보유해야 합니다. 대표적인 분리막 소재로는 PE(Polyethylene) 혹은 PP(Polypropylene) 등의 고분자 수지가 사용됩니다. 주로 30~60%의 다공도와 10~20μm 두께의 소재가 사용되며, 공정에 따라 습식법(wet process)을 사용한 습식막과 건식법(dry process)을 사용한 건식막으로 구분됩니다.

② 납축전지

납축전지는 납과 황산을 이용한 2차전지로 1859년에 개발된 고전적인 2차전지입니다. 납축전지는 양극으로 쓰이는 이산화 납판과 음극으로 쓰이는 납판이 황산에 잠겨 있는 구조로 이루어져 있습니다. 납축전지는 개발된 지 150년이 넘었지만 가격대비 제조비나 성능이 우수하여 아직까지 사용되고 있으며 주로 자동차에 사용되고 있습니다.

주요 소재인 납이 인체에 납 중독을 일으키는 환경 유해 물질이므로 사용규제가 점점 심해지고 있습니다.

③ 니켈카드뮴전지

니켈카드뮴 전지는 니켈과 카드뮴을 쓰는 2차전지로 휴대용 전자기기와 장난감에 널리 쓰이며 알칼라인 전지와 같은 1차 전지를 대신해서 사용되고 있습니다. 또한, 납축전지보다 무게에 비해 효율성이 높으며 수명이 길어 비행기의 시동을 거는 데에 쓰이고 전기 자동차에도 사용됩니다. 니켈카드뮴 전지는 과충전 및 과방전에 강하고 대전류에서의 방전 및 급속 충전에도 대응 가능하며, 방전 전압의 적은 변화를 가지고 있습니다. 주요 소재인 카드뮴이 인체에 이타이이타이 병을 일으키는 환경 유해 물질이므로 점차 사용이 감소되고 있습니다.

④ 니켈수소전지

니켈 수소 전지는 양극활물질로 니켈, 음극활물질로 수소 흡장 합금, 전해질로 알카리 수용액을 사용한 전지입니다. 단위 부피당 에너지 밀도는 니켈카드뮴 전지에 비해 2배 가까운 에너지 밀도를 가지고 있어 고용량화가 가능하고 과방전, 과충전에 잘 견디며 급속 충·방전, 소형·경량화와 충·방전사이클 수명이 길어 500회 이상 충·방전이 가능하다는 특성을 가지고 있는 2차전지로 과거에는 니켈카드뮴 전지보다 자기 방전율이 1.5배 이상 높았으나 현재는 기술의 발전으로 니켈카드뮴 전지와 거의 동일한 단계까지 발전되었습니다. 니켈수소 전지는 리튬이온전지가 주로 사용되기 전에는 휴대폰, 소형 카세트 등 다양한 분야에서 사용되었으나 현재는 리튬이온전지로 대체되고 있습니다.

[2차전지 분류]

| 구분 | 리튬이온 전지 | 납축전지 | 니켈카드뮴 전지 | 니켈수소 전지 |

| 개발시점 | 1990년대 | 1850년도 | 1950년 | 1950년대 |

| 작용전압 | 3.6V | 1.9V | 1.2V | 1.2V |

| 양극 | LiMO2 | PBO2 | NiOOH | NiOOH |

| 음극 | C | Pb | Cd | MH |

| 전해액 | Li + 유기 용매 | H2SO4 | KOH | KOH |

| 에너지 밀도 | 300Wh/L | 70Wh/L | 90Wh/L | 200Wh/L |

| 충전특성 | 급속충전 | 급송충전 | 초급속충전 | 급속충전 |

| 수명 | 1,200회 | 200~300회 | 1,000회 | 1,000회 |

| 안전성 | 낮음 | 우수 | 보통 | 보통 |

| 장점 | 경량, 고효율 높은 에너지 밀도 |

수요처 다변화 | 급송방전(고출력) | 높은 에너지 밀도 |

| 단점 | 저안정성 | 낮은 에너지 밀도, 무거움 |

낮은 에너지 밀도, 환경오염 |

메모리(전지용량 감소) 효과 일부 발생 |

| 제조비용 | 보통 | 우수 | 보통 | 보통 |

| 주요 용도 | 휴대용 기기, ESS, 전기차 | 자동차/산업용 | 군용 Power Tool | HEV, 무선전화기 |

▶ 2차전지 제조 장비 개요

2차 전지 제조 공정은 크게 전극, 조립, 충방전(화성) 및 기타 공정으로 구성됩니다. 당사는 전극 공정 중 첫번째인 믹싱공정을 Turn-Key로 공급하는 사업을 주된 사업으로 영위하고 있습니다. 믹싱공정은 가루 형태의 활물질을 PHS(Powder Handling System)라는, 자체기술력으로 개발한 분체 이송 및 계량시스템을 이용하여 바인더, 도전재, 용매를 섞고, 특화된 믹서로 슬러리(Slurry)형태로 만들어주는 공정입니다. 믹싱 공정은 크게 다음과 같이 두 단계로 나뉩니다.

① 우선 바인더 믹서를 이용하여 바인더 분체를 용매에 녹여서 바인더 용액을 제조한 후에 ② 메인 믹서에 해당 제조된 바인더 용액과 도전재 분체 및 활물질 분체를 정량으로 계량하여 투입 한후 Mixing하여 슬러리를 제조하며, 믹싱공정에서는 정량의 다양한 혼합물 재료 배합과 균일한 슬러리 조성 및 이물관리가 중요합니다. 믹싱장비의 기술 개발 중점은 시간당 Mixing용량 향상을 꾀해야 합니다.

[2차전지 제조 공정]

| 공정 | 구분 | 내용 | 주요회사 |

| 전극 공정 (양극과 음극판을 만드는 공정) |

믹싱 | 가루 형태의 활물질을 바인더, 도전재를 섞어 슬러리 형태로 만들어주는 공정 | 윤성에프앤씨, 티에스아이, 제일엠앤에스, Primix, Asada, Inoue |

| 코팅 | 슬러리 형태의 양/음극 활물질을 극판인 알루미늄과 동박에 도포하는 공정 | 씨아이에스, 피엔티, 히라노 테크시드, 도레이, 캐논, Putailai, 잉허과기, 리드차이나 | |

| 건조 | 코팅 장비 내에 설치되어 있는 히팅 오븐을 이용, 슬러리 내의 Solvent를 기화하는 공정 | - | |

| 캘린더링 및 슬리팅 |

코팅이 완료된 전극을 압연기에서 압력을 가해 전극의 두께를 줄이고 밀도를 높이 후에 원하는 크기로 자르는 공정 | 씨아이에스, 피엔티 | |

| 조립 공정 (전극과 원재료를 가공 및 조립해서 완성품을 만드는 공정) |

노칭 | 양/음극 탭을 제조하기 위해 무지부를 제거하는 공정 | 피엔티, 디에이테크놀로지, 필옵틱스, 유일에너테크, 디이엔티 |

| 와인딩 | 양극판, 음극판, 분리막을 돌돌 말아 젤리롤 형태로 만드는 공정 (각형의 경우 원통형의 방식과 달리 각형 캔에 삽입되기 편하게 플랫 와인딩 형태로 진행 ) | - | |

| 스태킹 | 코팅이 끝난 양극판, 음극판, 분리막을 쌓는 공정 | 디에이테크놀로지, 필옵틱스, 나인테크, 우원기술, 리드차이나 | |

| 패키징 | 완성된 젤리롤(포장되지 않은 배터리 셀)이나 스태킹에 의해 적층된 모노셀(분리막 사이에 두고 양극판과 음극판이 번갈아 있게 된 셀)들을 각 포맷에 맞게 포장하는 공정 | 엠플러스, 필옵틱스, 엔에스, 캐논 | |

| 화성 공정 (전기적 특성을 부여하는 공정) |

활성화 | 조립된 배터리 셀에 전기적 특성을 부여하고, 결함 여부를 파악하는 마무리 공정 (주요 회사: 피앤이솔루션, 에이프로, 갑진, 비트앤와트, 한커) | 피앤이솔루션, 에이프로, 갑진, 비트앤와트, 한커) |

| 에이징 | |||

| EOL | |||

| 기타 | 검사, 탈철, 자동화 장비 등 | - |

▶ 2차전지 제조 장비 산업 동향

국내 2차전지 장비 산업은 국내 2차전지 MAJOR 제조업체들이 초기에 Main Mixer는 외산장비, 일부 공정 및 주변장비는 국산장비를 사용하다 2012년도 당사와 삼성SDI와의 공동개발로 Main Mixer를 내재화하여 세계최초, 최대용량인 PD MIXER 1300L, 2300L를 개발하여 양산화에 성공함에 따라 본격적으로 주요 제조업체의 활발한 투자 및 국산화 덕분에 국내 2차전지 장비 산업은 빠르게 발전할 수 있었으며, 제조 수준 및 기술력도 세계 최고 수준으로 평가받고 있습니다. 최근 2차전지 산업의 성장 가능성과 제조업체들의 본격적인 투자로 다수의 장비업체도 시장에 진입하고 있으나, 당사를 비롯한 국내 업체들과의 기술격차는 여전히 존재하고 있으며, 앞서 당사는 타업체와 달리 구조해석 프로그램을 활용하여 설계근거에 대한 레퍼런스 확보를 하고 있으며, 시대에 발맞춰 스마트팩토리 실현을 위해 IoT, AI, AR System 연구개발에 경주를 다하고 있습니다. 최근 국내 메이저 2차전지 제조업체들이 2~3배 이상 증설에 들어가면서 장비 업체들이 성장할 수 있는 환경이 조성되었습니다. 올해 글로벌 2차전지 업체들의 CAPA는 전년대비 18.9% 증가한 1,215GWh 수준으로 전망됩니다.

[2차전지 제조업체 CAPA 추이 및 전망]

(단위: GWh)

| 공급사 | 2018 | 2019 | 2020 | 2021E | 2022E | 2023E | 2024E | 2025E | |

| 1 | LGES | 31 | 113 | 142 | 165 | 189 | 216 | 246 | 261 |

| 2 | CATL | 30 | 43 | 69 | 109 | 130 | 158 | 209 | 234 |

| 3 | BYD | 21 | 40 | 50 | 80 | 104 | 114 | 116 | 118 |

| 4 | SDI | 13 | 24 | 35 | 44 | 50 | 69 | 79 | 109 |

| 5 | Tesla | - | 15 | 20 | 60 | 75 | 105 | 105 | 105 |

| 6 | SK온 | 4 | 5 | 28 | 45 | 65 | 93 | 98 | 103 |

| 7 | Panasonic | 51 | 64 | 70 | 70 | 78 | 78 | 78 | 78 |

| 8 | NorthVolt | - | - | - | - | 24 | 32 | 48 | 64 |

| 9 | CALB | 11 | 11 | 15 | 29 | 30 | 45 | 50 | 60 |

| 10 | Farasis | 5 | 22 | 50 | 50 | 50 | 56 | 60 | 60 |

| 11 | Lishen | 22 | 28 | 29 | 34 | 49 | 52 | 52 | 52 |

| 12 | Svolt | - | - | 2 | 5 | 10 | 15 | 25 | 45 |

| 13 | EVE | 12 | 26 | 34 | 37 | 38 | 39 | 40 | 41 |

| 14 | Guoxuan | 12 | 21 | 30 | 35 | 35 | 35 | 35 | 35 |

| 15 | Sunwoda | 2 | 2 | 8 | 8 | 18 | 18 | 30 | 30 |

| 16 | Others | 124 | 176 | 220 | 251 | 270 | 301 | 332 | 364 |

| 17 | 합계 | 337 | 591 | 801 | 1,022 | 1,215 | 1,425 | 1,602 | 1,759 |

출처) SNE Research

▶ 2차전지 제조 장비 산업 특성

① 장기간 고성장 예상되는 산업

전방산업인 전기차와 ESS 에너지 저장장치의 고성장이 예상되고 있어 국내외 2차 전지 제조업체의 설비투자가 지속적으로 증가될 것으로 예측되고 있으므로, 2차 전지 제조 장비산업도 장기간에 걸쳐 고성장이 예상됩니다.

② 주문생산으로 대기업 진입이 어려운 산업

2차 전지 장비산업은 고객인 2차전지 제조업체의 요구에 따라 100% 특정 고객에게 특화된 제품을 제작하여 공급하는 수주산업이므로 대량생산 체제를 갖춘 대기업에는 적합하지 않은 산업입니다. 따라서 대기업의 진입장벽이 높은 중소.중견기업형 산업이라고 할 수 있습니다.

③ 기술적 진입장벽이 있는 산업

2차전지 제조장비는 고객의 Needs에 맞추어 고객과 공동으로 기술개발을 하는 경우가 많습니다. 2차전지 제조업체인 고객은 원가절감을 위하여 대용량 생산이 가능한 설비를 요구하므로 2차전지 제조장비의 규모 및 운용효율이 높은 장비의 개발이 필요한 산업입니다. 따라서 특정 2차전지 제조 고객과 장비 공급업체가 함께 연구개발 및 설비개선을 지속적으로 진행하는 경우에는 타사가 진입하기 어려운 기술적 진입장벽이 있는 산업입니다.

④ 2차 전지는 국가 핵심전략산업

"K배터리 40조원 추가 투자, 정부 총력 지원" 국내 LG, SK, 삼성 등 배터리 업체들이 2030년까지 40조 6000천억원을 투자해 배터리 강국으로 도약하겠다는 비전을 제시했습니다. 정부는 최대 50%에 달하는 연구개발(R&D) 세액공제 등 파격적인 인센티브로 K-배터리의 초격차를 지원하기로 했습니다. 2차 전지 시장은 코로나19가 전 세계를 휩쓸던 지난해부터 급격히 성장중에 있습니다. 글로벌 시장조사 업체 SNE리서치에 따르면 2021년 글로벌 전기차 신차 판매량은 472만대로 전년 대비 112% 증가하였습니다. 전세계적으로 중대형 2차 전지를 대량생산할 수 있는 업체는 LG에너지솔루션과 삼성SDI, SK온 등 한국 배터리 3사와 일본 파나소닉 등에 불과했던 만큼 이들 기업이 빠르게 성장하고 있습니다. 특히 유럽과 중국 등지에 일찍이 생산거점을 확보한 한국 기업들은 공격적인 투자로 점유율을 빠르게 끌어 올렸다. 배터리 3사의 2018년 글로벌 배터리 시장점유율은 15%에 불과했지만 2021년 말 기준 32.7%로 두 배 이상 높아졌습니다. 산업통상자원부 장관은 “배터리는 동력의 원천인 심장이라며, 반도체에 버금가는 주력 산업으로 키우기 위해 전방위적인 지원을 하겠다”고 말하기도 하였습니다. (출처 : 매일경제신문 발췌 2021.07.09)

주요 제품

◆ 주요 제품 등의 현황

윤성에프앤씨는 전극 공정 중 첫번째인 믹싱공정을 Turn-Key로 공급하는 사업을 주된 사업으로 영위하고 있으며, 당사의 주요 제품으로는 믹싱·분체 제작품, 믹싱시스템 및 믹싱라인 R&D(개발) 등이 있습니다.

| 주요 제품 사진 | 제품 설명 |

|

- PHS(Powder Handling System)는 진공을 이용하여 분체를 이송하고 계량하는 시스템입니다. - 당사의 PHS는 진공으로 분체를 이송하기 때문에 이물발생이 현저하게 적습니다. - 또한, 내부압력을 측정하여 Filter의 막힘을 감지하여 이상압력에 대해 미리 확인할 수 있도록 설정되어 있습니다. - 양극 및 음극 활물질 이송에 사용됩니다. |

|

- 각 원재료(도전재, 바인더)가 더 잘 혼합될 수 있도록 메인믹서 전 단계에서 미리 혼합해주는 장비입니다. - 양극 Binder&도전재, 음극 CMC, 양음극 CNT 제조에 사용됩니다. |

|

- 모든 원재료의 혼합, 교반, 분산을 동시에 진행하여 원재료를 슬러리 형태로 생산합니다. - 저점도부터 고점도까지 본기계 한대로 처리가 가능하며 믹싱시간 단축이 가능하며 탱크 분리식이기 때문에 세척 작업이 용이합니다. - 2차전지 원통형/각형/폴리머 Slurry 제조를 위한 주요 믹서입니다. |

|

- 이차전지 슬러리의 고속 교반을 위해서 개발한 Kneading 전용 장비입니다. - Kneading 단계의 초고점도 반죽 믹싱을 3개의 공자전 날개를 고속으로 회전시켜서 빨리 끝냅니다. - 사용된 동력은 400kW로 세계 최대급 믹서이며 이와 같은 동력을 바탕으로 기존 PD믹서 대비 300%에 이르는 믹싱 슬러리 생산 속도 증산 능력이 검증되어, 현재 Kneading 공정이 필요한 음극 슬러리 생산에 사용되고 있습니다. |

|

-UDM (Ultra Dispersing Mixer)로서, 고객사와의 협업을 거쳐 공동 개발된 믹서입니다. - 개발 당시 도전재 믹싱용 보조 믹서로 개발되었습니다만, 양극 CMC, 음극 PVDF 믹싱은 물론 main mixer로서의 기능 또한 기존 믹서보다 높은 생산성을 보이는 것으로 증명되었습니다. |

|

- 믹싱 시스템 전반에서 원재료, 중간 혼합물 및 최종 혼합물인 슬러리를 보관하기 위한 제반 탱크입니다. - PD Mixer에서 제조된 양/음극 Slurry를 저장하는 데 사용합니다. |

2차전지 장비 중 윤성에프앤씨가 영위하는 믹싱 시스템은 전방산업인 2차전지 산업의 성장과 더불어 성장기에 있다고 판단되며 업종의 특성상 기술변화 속도가 빠르나 2차전지의 제조 공정상 믹싱 공정이 제외되는 등의 변화는 크지 않을 것으로 판단하고 있습니다. 다만, 2차전지 제조사들은 양산 CAPA를 늘리기 위해서 지속적으로 제조장비의 효율성을 높이고자 하고 있으며 이에 대응하기 위하여 기존 장비의 대형화, 효율화 등을 요구하고 있어 당사는 2차전지 제조사의 요구에 대응하기 위하여 믹싱시스템의 대형화, 건식 믹싱시스템의 개발, 연속식 믹싱장비 등 연구개발을 지속하고 있습니다.

윤성에프앤씨는 타사와 기술적인 차별화를 위해 3D Modeling, CFD, FEA등을 수행하기 위하여 ANSYS, NFX, Solid Works 프로그램을 활용하여 고객의 니즈에 맞는 강성설계 뿐만 아니라 장비의 세부적인 요인까지 검증하여 장비의 예방정비보전을 위한 라이프 사이클을 확보하고 있습니다. 이를 바탕으로 2차전지 배터리 제조공정에 설치된 장비 별로 라이프 사이클 시기에 맞춰 정기적으로 유지보수 시점을 고객에 리마인드 차원에서 공지를 해주는 서비스를 시행하고 있습니다.

* CFD(Computation Fluid Dynamics), FEA(Finite elements analysis) : 다양한 물리적 조건에서 물체가 어떠한 변화가 되는지 예측하고 이해하기 위해 계산, 모델 및 시뮬레이션을 사용하는 것입니다. 당사는 설계 프로토타입에서 취약점을 찾기 위해 FEA를 활용하며, 추가적으로 설계 구성요소 하나하나 analysis 구조해석을 진행하여 실제 가동율대비 사용주기에 대한 검증을 하고, CFD를 사용하여 실제 믹싱 중 발생하는 현상을 미리 예측하여 장비 설계에 반영하고 있습니다.

◆ 주요 제품 등의 가격변동추이

(단위: 천원)

| 품목 | 2022년도 반기 | 2021년도 | 2020년도 | 2019년도 | |

| 믹싱시스템 매출규모 |

내 수 | 5,493,577 | 25,134,218 | 23,784,871 | 30,878,360 |

| 수 출 | 102,468,022 | 50,759,442 | 105,096,812 | 58,443,328 | |

| 합계 | 107,961,599 | 75,893,660 | 128,881,683 | 89,321,688 | |

윤성에프앤씨는 특정고객에게 특정된 제품을 제작하여 공급하는 수주산업을 영위하고 있습니다. 이러한 특성으로 고객사의 요구에 따라 주로 턴키방식으로 납품하고 있으며, 각 수주별로 제품구성과 설치용역의 범위가 다르므로 제품별 가격변동의 산출이 불가능합니다. 더불어 고객사와 체결하는 개별 계약에 따른 공급가격은 당사의 중요한 영업기밀에 해당하고, 따라서 동 사항에 대한 세부 내용을 공시할 경우 당사의 영업에 현저한 영향을 미칠 수 있다고 판단하여 세부 내역은 기재하지 않았습니다.

◆ 주요 제품 등 관련 각종 산업표준

윤성에프앤씨의 제품은 매출처의 요구에 맞게 개별 생산되는 장비 산업의 특성상 별도의 국제적 혹은 국가적으로 표준화된 산업기준이 존재하지 않으며, 매출처별 제품의 기준이나 사양 등이 차별화됩니다.

바이오 의약품 제조에 사용되는 당사의 주요 설비는 인체에 직접 투여되는 제품의 생산에 사용되는 설비로GMP 규격 및ASME Code에 의해 설계되어야 하며, Hygienic 설비로 제작/설치되어야 합니다. 당사는ASME 인증서, Clean 사업장 인증서, ISO 9001/14001 인증서를 보유하고 있어 설비 제작에 적합한 공장 환경을 가지고 있습니다.

매출 및 수주상황

◆ 매출실적

(단위: 천원)

| 매출유형 | 품목 | 2022년도 반기 | 2021년도 | 2020년도 | 2019년도 | |

| 제품 | 2차전지 | 수 출 | 102,468,022 | 48,724,173 | 105,040,073 | 58,410,074 |

| 내 수 | 2,011,629 | 10,112,017 | 10,771,516 | 18,894,170 | ||

| 소 계 | 104,479,651 | 58,836,190 | 115,811,590 | 77,304,244 | ||

| 바이오제약 | 수 출 | - | 1,920,827 | - | 13,886 | |

| 내 수 | 3,337,441 | 14,202,964 | 7,857,017 | 9,854,030 | ||

| 소 계 | 3,337,441 | 16,123,791 | 7,857,017 | 9,867,916 | ||

| 기타 | 수 출 | - | 114,442 | 56,739 | 19,369 | |

| 내 수 | 144,507 | 819,237 | 5,156,337 | 2,130,160 | ||

| 소 계 | 144,507 | 933,679 | 5,213,076 | 2,149,529 | ||

| 합 계 | 수 출 | 102,468,022 | 50,759,442 | 105,096,812 | 58,443,328 | |

| 내 수 | 5,493,577 | 25,134,218 | 23,784,871 | 30,878,360 | ||

| 합 계 | 107,961,599 | 75,893,660 | 128,881,683 | 89,321,688 | ||

◆ 주요 매출처 현황

윤성에프앤씨는 2차전지 중 믹싱 공정에 적용되는 장비 및 시스템 제조를 주요 사업으로 영위하고 있으며 국내 2차전지 제조업체 및 해당업체의 해외 Site를 주요 매출처로 하고 있습니다. 당사의 매출액 상위 2개 업체 向 매출은 2021년 기준 578억원으로 전체 매출에서 76.2% 2022년 반기말 기준 931억원으로 86.3%를 차지하고 있습니다. 당사의 매출은 점차 국내외 주요 2차전지 제조 업체 위주로 변화하고 있는데, 이는 당사가 매출처 Needs에 맞는 신제품 개발 능력, 다양한 소재 및 슬러리 믹싱 경험, 프로젝트 설계 및 PM 능력 등 우수한 기술력과 및 해외 현지 대응력 등 적극적인 매출처 대응을 통해 주요 매출처들과의 공고한 관계를 구축하였기 때문입니다. 당사의 2022년 반기 및 최근 3사업연도 기준 주요 매출처별 매출액은 다음과 같습니다.

[2022년 반기 및 최근 3사업연도 기준 주요 매출처별 매출액 현황]

(단위 : 백만원)

| 구분 | 2022년 반기 | 2021년 | 2020년 | 2019년 | ||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| A사 | 81,163 | 75.2% | 35,332 | 46.6% | 107,844 | 83.7% | 47,678 | 53.4% |

| B사 | 11,985 | 11.1% | 22,506 | 29.7% | 7,153 | 5.6% | 24,811 | 27.8% |

| 기타 | 14,814 | 13.7% | 18,055 | 23.8% | 13,885 | 10.8% | 16,833 | 18.8% |

| 합계 | 107,962 | 100.0% | 75,894 | 100.0% | 128,882 | 100.0% | 89,322 | 100.0% |

매출액 상위 2개업체 向 매출은 2021년 76.2%, 2022년 86.3%로 당사의 매출에서 높게 유지되고 있습니다. 당사의 이러한 주요 매출처 向 매출비중 상승은 2차전지의 주요 수요처인 전기차 업체들이 제품의 품질과 안정성이 검증된 상위 2차전지 업체들을 위주로 제품을 공급받으면서 2차전지 시장이 국내 주요 제조사를 포함한 글로벌 주요 업체 위주로 설비투자가 진행되는데 기인합니다. 글로벌 주요 2차전지 업체인 해당 주요매출처는 전기차 업체들의 수요에 발맞춰 공격적으로 설비 투자를 단행하고 있으며 이로 인해 당사는 2018년부터 관련 매출이 급격히 상승했습니다.

◆ 수주상황

(단위 : 백만원)

| 품목 | 수주시기 | 납품시기 | 수주총액 | 기납품액 | 수주잔고 |

| 금액 | 금액 | 금액 | |||

| 믹싱시스템 | 2021년 03월 | 2022년 03월 | 23,195 | 10,717 | 12,478 |

| 믹싱시스템 | 2021년 04월 | 2022년 02월 | 39,979 | 27,278 | 12,701 |

| 믹싱시스템 | 2021년 09월 | 2022년 10월 | 12,287 | - | 12,287 |

| 믹싱시스템 | 2021년 10월 | 2022년 11월 | 115,959 | - | 115,959 |

| 믹싱시스템 | 2022년 01월 | 2022년 11월 | 50,005 | - | 50,005 |

| 믹싱시스템 | 2022년 04월 | 2022년 11월 | 5,095 | - | 5,095 |

| 믹싱시스템 | 기타 소계 | 98,690 | 69,966 | 28,724 | |

| 합계 | 345,210 | 107,961 | 237,249 | ||

원재료 및 생산설비

◆ 주요 원재료 매입 현황

(단위: 백만원)

| 매입유형 | 품목 | 2022년 반기 | 2021년 | 2020년 | 2019년 |

| 원재료 | 스텐레스원자재 | 10,966 | 14,944 | 5,092 | 13,048 |

| 밸브 | 2,309 | 3,024 | 1,655 | 4,349 | |

| 모터 | 1,527 | 3,633 | 1,301 | 3,395 | |

| 감속기 | 1,115 | 4,040 | 1,332 | 3,777 | |

| 기타 | 15,529 | 29,989 | 13,072 | 20,927 | |

| 원재료 합계 | 31,446 | 55,630 | 22,452 | 45,496 | |

| 공사 | 전기 | 5,475 | 9,210 | 12,813 | 8,584 |

| 배관 | 3,441 | 4,302 | 7,421 | 5,614 | |

| 설치 | 1,725 | 5,546 | 6,836 | 2,819 | |

| 기타 | 43 | 48 | 259 | 95 | |

| 공사 합계 | 10,684 | 19,106 | 27,329 | 17,112 | |

| 외주 | 구조물 제작 | 9,813 | 16,359 | 4,906 | 10,329 |

| 도장/EP | 617 | 1,119 | 508 | 1,121 | |

| 경판 | 253 | 565 | 130 | 519 | |

| 기타 | 5,197 | 7,932 | 2,681 | 8,539 | |

| 외주 합계 | 15,880 | 25,975 | 8,225 | 20,508 | |

| 물류 | 물류 | 5,659 | 3,914 | 4,092 | 2,214 |

| 기타 | 기타 | 3,048 | 5,746 | 2,695 | 4,369 |

| 국내 합계 | 66,717 | 110,371 | 64,793 | 89,699 | |

◆ 주요 원재료 가격변동추이

(단위: 천원)

| 품목 | 제품명 | 2022년 반기 | 2021년 | 2020년 | 2019년 |

| STS | STS PLATE 10T*1219*2438 | 1,237 | 943 | 706 | 724 |

| STS | STS ROUND BAR 150Φ*1000L | 9,096 | 7,262 | 6,318 | 6,275 |

| 모터 | MOTOR 7.5KW | 920 | 536 | 536 | 936 |

| 감속기 | 감속기 KAF97 AM160 | 5,423 | 4,250 | 4,360 | 3,950 |

| 밸브 | 밸브 MANUAL BALL | 375 | 283 | 230 | 230 |

| 로드셀 | SWB505 SS 1.1TON | 1,574 | 1,529 | 1,514 | 1,440 |

윤성에프앤씨가 각 프로젝트 별로 제작되는 장비는 수주-설계승인-구매-제작 순서로 진행됩니다. 각 프로젝트마다 제작되는 장비의 사양이 다릅니다. 그러므로 같은 원재료 품목이라 할 지라도 발주시에는 스펙의 차이가 발생할 수 있습니다.

◆ 주요 매입처

(단위: 백만원)

| 관계 | 매입처명 | 2022년반기 | 2021년 | 2020년 | 2019년 |

| 관계기업 | 프라이믹스윤성 | 2,042 | - | 1,119 | 920 |

| - | 기타 | 64,675 | 110,371 | 63,674 | 88,779 |

| 합계 | 66,717 | 110,371 | 64,793 | 89,699 | |

윤성에프앤씨는 장비설계별 가공주문 및 커스터마이즈된 원자재를 매입하고 있습니다. 이에 따라, 주요매입처가 공개될 경우 영업환경에 상당한 악영향을 미칠수 있는 영업비밀에 해당되어 세부적인 매입처명을 기재하지 않았습니다. 현재 프라이믹스윤성의 지분을 45%소유하고 있으며, 프라이믹스윤성은 관계기업으로 분류되고 있습니다.

◆ 생산능력 가동율 현황

(단위: 댓수, %)

| Tank Mixer |

구분 | 2022년도 반기 | 2021년도 | 2020년도 | 2019년도 |

| Tank & Hopper |

생산능력 | 225대 | 450대 | 450대 | 450대 |

| 생산실적 | 343대 | 429대 | 333대 | 750대 | |

| 가 동 율 | 152.4% | 95.33% | 74.0% | 166.7% | |

| Mixer | 생산능력 | 30대 | 60대 | 60대 | 60대 |

| 생산실적 | 60대 | 45대 | 53대 | 64대 | |

| 가 동 율 | 200.0% | 75.00% | 88.3% | 106.7% |

현재 안성공장과 화성공장에 생산시설을 보유하고 있습니다. 안성공장에서는 Mixer를 생산하고 있으며, 화성공장에서는 Tank&Hopper를 생산하고 있습니다.

◆ 생산설비 현황

(단위: 천원)

| 소재지 | 계정과목 | 취득금액 | 2021년 | 2022년 반기 |

||||

| 기초 | 증가 | 감소 | 당기상각 | 기말 | ||||

| 경기도 안성시 공도읍 |

토지 | 11,416,293 | - | 11,416,293 | - | - | 11,416,293 | 16,422,614 |

| 건물 | 16,974,049 | - | 16,974,049 | - | 317,868 | 16,656,181 | 16,444,005 | |

| 조경 | 486,000 | - | 486,000 | - | - | 486,000 | 486,000 | |

| 기계장치 | 1,708,321 | - | 1,708,321 | - | 151,647 | 1,556,675 | 1,579,226 | |

| 공구와기구 | 146,023 | - | 146,023 | - | 18,953 | 127,070 | 205,840 | |

| 시설장치 | 1,434,581 | - | 1,434,581 | - | 265,128 | 1,169,454 | 1,043,799 | |

| 비품 | 500,551 | - | 500,551 | - | 79,969 | 420,582 | 569,699 | |

| 차량운반구 | 108,247 | - | 231,136 | 70,609 | 52,722 | 107,805 | 275,146 | |

| 건설중인자산 | 32,638,100 | 29,688,128 | 2,949,972 | 32,147,789 | - | 490,311 | 8,687 | |

| 소계 | 65,412,165 | 29,688,128 | 35,846,926 | 32,218,398 | 886,287 | 32,430,369 | 37,035,016 | |

| 경기도 화성시 향남읍 |

토지 | 10,630,908 | 10,630,908 | - | - | - | 10,630,908 | 10,630,908 |

| 건물 | 7,315,123 | 5,892,592 | - | - | 182,878 | 5,709,714 | 5,618,275 | |

| 기계장치 | 5,542,985 | 2,048,245 | - | - | 516,385 | 1,531,860 | 1,326,130 | |

| 공구와기구 | 305,874 | 87,925 | - | - | 36,001 | 51,923 | 40,820 | |

| 시설장치 | 664,233 | 58,330 | - | - | 46,213 | 12,117 | 31,044 | |

| 비품 | 747,707 | 158,366 | - | - | 62,715 | 95,651 | 71,328 | |

| 차량운반구 | 563,877 | 122,889 | - | 122,889 | - | - | 33,813 | |

| 소계 | 25,770,707 | 18,999,255 | - | 122,889 | 844,193 | 18,032,173 | 17,752,318 | |

| 합계 | 91,182,872 | 48,687,383 | 35,846,926 | 32,341,287 | 1,730,480 | 50,462,542 | 54,787,334 | |

◆ 주요 생산설비 변동사항

(단위: 천원)

| 자산구분 | 취득가액 (처분가액) |

취득/처분일 | 취득/처분사유 | 용도 |

| 토지 | (109,159) | 2019/03/28 | 부동산 매각 | 안양사무실(오비즈타워) |

| 11,416,293 | 2021/06/30 | 생산라인 증설 | 안성 공도읍 마정리 600 | |

| 5,006,321 | 2022/01/06 | 생산라인 증설 | 마정리600-2 (안성2공장 용지) | |

| 건물 | (357,932) | 2019/03/28 | 부동산 매각 | 안양사무실(오비즈타워) |

| 16,910,776 | 2021/06/30 | 생산라인 증설 | 안성 공도읍 마정리 600 | |

| 기계장치 | 135,403 | 2019/02/20 | 생산환경 개선 | CIP 테스트장비 |

| 728,197 | 2019/08/20 | 생산환경 개선 | BENDING FOLDING 자동교정기 | |

| 116,941 | 2021/05/10 | 생산환경 개선 | 그라인딩 | |

| 261,001 | 2021/05/21 | 생산환경 개선 | 연마기 | |

| 218,396 | 2021/05/21 | 생산환경 개선 | 연마기 | |

| 1,031,500 | 2021/06/30 | 생산환경 개선 | 크레인 | |

| 시설장치 | 1,391,681 | 2021/06/30 | 생산환경 개선 | 소방시설 |

윤성에프앤씨는 급격한 전방시장의 수요확대에 대응하기 위해 생산능력을 지속적으로 확대중에 있습니다. 향후 안성2공장의 신축 및 설비 확충을 검토 및 진행중에 있습니다. 현재 당사는 안성2공장의 공장용지(토지)를 보유하고 있으며, 당사의 생산라인 증설을 위한 자금의 세부 사용계획은 다음과 같습니다.

(단위: 백만원)

| 구분 | 설비 능력 |

총소요자금 | 기지출액 | 지출예정 | 착공 예정일 |

준공 예정일 |

진척율 | ||

| 2022년 | 2023년 | 2024년 | |||||||

| 건물 | 2,500평 | 20,000 | - | 2,000 | 18,000 | - | 22.11.01 | 23.10.31 | - |

| 합계 | - | 20,000 | - | 2,000 | 18,000 | - | - | - | - |

신규 사업

◆ 이차 전지용 연속식 슬러시 믹서

현재 리튬이온 이차전지 극판 제조용 슬러리는 배치(Batch, 단속생산)식으로 제조되고 있습니다. 배치식 제조방법은 제조되는 슬러리의 품질이 배치 별로 불균일하고 단위 장비가 관리가 어려울 정도로 크며 공간을 많이 차지합니다.

당사는 이 문제를 해결하기 위하여 연속식으로 슬러리를 생산하기 위한 믹싱 시스템 개발을 정부과제로 제안하였고 또한 선정되어, 현재 해당 믹싱 시스템을 개발하고 있습니다. 이 연속식 믹싱 시스템은 전체 믹싱 시스템이 배치식 믹서 한 대보다도 작고 컴팩트하며, 연속적으로 품질을 자동 측정하는 기능을 내장하고 있어서, 국내외 전지사로부터 큰 관심을 받고 있습니다. 따라서 본 연속식 믹싱시스템 개발이 완료되면 국내 전지 3사뿐이 아니고 전세계 전지사를 대상으로 판매가 기대되고 있습니다.

◆ 리튬이온 전지 용 건식 전극 제조 시스템

2020년 9월, 테슬라는 향후 자신들의 배터리는 건식 전극 제조 기법을 사용하여 제조하겠다고 발표하였습니다. 현재 사용되고 있는 습식 전극 제조 방법은 코팅 후 건조 과정에서 많은 전기를 사용하고, 휘발되어 나오는 유기 용매를 회수하기 위해 장비 설치와 운용에 많은 비용이 들어가고 있지만, 테슬라는 코팅 기반이 아닌 건식으로 전극을 제조하여 이와 같은 불필요한 비용을 줄이겠다는 구상이었습니다.

이를 구현하기가 어려운 이유는 기존과는 다른 전극 용 바인더 소재를 개발해야하고, 그에 발맞춰서 해당 소재를 사용하기에 적합한 장비를 동시에 개발해야 하기 때문입니다. 당사는 현재 에너지기술연구원, 전기연구원, 재료연구원, 울산과학기술원(UNIST) 등 국내 전지 관련 주요 연구원들과 참여 기업 형태로 과학기술정통부의 개발 과제에 지원을 했고 2021년 8월에 해당 과제를 수주하여 현재 개발 중입니다.

당사는 본 과제의 핵심 장비인 건식 믹서를 개발하기로 했으며 이 건식 믹서가 개발되면, 기존 전지사는 물론이고 특히 신규 전지사의 경우는 기존의 습식 슬러리 기반 리튬이온 전지 제조보다는 본 건식 기반의 리튬이온 전지 제조 공장을 건설할 것이며, 당사는 본 과제를 통하여 해당 전지 고객사들에게 공급할 수 있는 양산 수준의 건식 전극 제조 시스템 기술을 갖출 수 있습니다. 따라서 당사는 현재의 습식 슬러리 기반의 전극 믹싱 시스템 기술에 이어서, 미래의 건식 전극 제조 시스템 기술도 준비 중이므로 향후 변하는 시장 상황에 따라서 습식과 건식 전극 믹싱 시스템을 고객이 원하는 방식의 시스템으로 공급할 예정입니다.

◆ 전고체전지 용 전극 제조 시스템

상술한 리튬이온전지용 건식 전극 제조 시스템은 전고체 전지 용 전극 제조에도 사용됩니다. 상술한 연구원들은 현재 건식 리튬이온전지 용 바인더 소재 개발과 더불어서 전고체 전지 전극 용 바인더 소재도 개발하고 있습니다. 당사는 리튬이온전지용 건식 전극제조 시스템의 기술을 발전시켜서 전고체 전지 전극 제조 시스템도 개발할 예정입니다. 지금부터 이 기술을 개발하고 있기 때문에 향후에 태동할 전고체 전지 시장에 발맞춰서 전고체 전지용 건식 전극 제조 시스템을 완료할 수 있을 것으로 예상하고 있으며, 리튬이온 전지에서 전고체 전지 시장으로 넘어갈 때도 당사는 해당 전고체 전지 전극 제조 시스템의 전 세계적인 주요 공급사로 자리 매김할 수 있을 것으로 기대하고 있습니다. 전고체전지는 상기와 같이 건식으로 전극을 구성하는 것이 바람직하지만, 당분간은 습식 코팅과 건조 공정을 기반으로 제조되어야 할 것인데, 해당 장비 역시 전 세계적으로 개발된 것이 없습니다.

당사는 2022년 5월에 한국산업기술진흥원에서 발주하고 한국에너지기술연구원이 수주한 “차세대 이차전지 상용화 지원센터 사업”에 전고체 전극 용 슬러리 믹서를 개발하여 납품하기로 하였습니다. 해당 믹서는 향후 전고체전지를 개발하는 기관 및 회사에서도 표준 믹서로서 사용될 것으로 기대됩니다.

◆ 양산용 수소연료전지(hydrogen fule cell) 공정 Mixing system 구축 사업

수소연료전지 소재의 고농도/고분산화용 고압 분산기술로 기존 믹싱시스템을 개선하여 생산성을 증대시키고, 제품검증 시스템을 추가적으로 도입하여 제품품질을 고도화하는 설비시스템을 구축하여 공급하는 사업입니다. 2021년 해당분야 pilot scale 설비 수주 경험(국내)을 토대로 향후 대규모 양산 설비 구축 프로젝트에 참여 기회를 선점하는데 사업목표를 두고 있습니다.

현재 진행중인 현대자동차 “연료전지 촉매 슬러리 분산 설비 프로젝트”의 경우 연료전지 장착 차종 전체를 대상으로 진행되는 생산기술연구개발 사업의 일환으로, PROPANOL, BINDER, 백금촉매 등과(국가보안사업으로 더 이상의 원료를 알 수 없음) 순수(탈이온수)를 비율에 맞게 배합하여 용해 및 분산하는 공정의 설계, 장비 제작, 운용 프로그램 구축하는 프로젝트이며 금년 3 분기까지 1단계 사업 종료예정이며, 이후 양산 공정 구축 사업을 위한 2단계 사업으로 이어질 전망입니다.

◆ 배양육/우유 (cultured meat/milk) 생산 설비 구축 사업

세포배양을 통한 육류, 우유 생산에 필요한 생산 설비중, 세포배양시스템, 배지공급시스템, 버퍼용액조제공급 시스템 및 제품 정제 시스템의 설계 및 시공분야가 사업의 대상이며 그동안 바이오 제약 그리고 식품 사업을 통해 축적된 공정지식을 활용하여 필요한 정보와 지식을 획득하고 동시에 협력사 공조를 통한 해외프로젝트 참여를 기회로 실질적인 사업 노하우를 획득함으로써 향후 해당 분야 프로젝트의 국내 전개시 고객사의 우선적인 파트너십 요청을 득하는데 사업목표를 두고 있습니다. 현재, 싱가폴 소재 공정설계 전문 엔니지어링사와의 협업을 통해미국(배양 소고기, 닭고기, 양고기) 한 개사, 싱가폴(배양 새우살, 게살) 한 개사의 양산 공장 구축 프로젝트에 참여하고 있습니다.

◆ 바이오 제약 생산을 위한 소모성 자재(consumables) 판매 사업

COVID-19 국면을 맞은 제약업계의 가장 큰 변화는 SUT(single use technology)기술 기반 생산 방식의 구축입니다. 이는 백신의 조기 양산을 실현하기 위함이며 이들 생산기반 조기구축이 SUT를 통해 가능하기 때문입니다. 당사의 사업 근간인 Hard piping system과는 대치되는 개념이지만, pandemic이후엔 더 많은 제약사들이 SUT기반의 생산 시설을 운용할것으로 예상됩니다. 이에 당사는 업계의 최근 동향에 동참하는 동시에 급격한 생산기반 구축에 따른 원자재 수급 불균형 상황을 활용하고자 본 신규사업을 전개하고자 합니다. 다년간 축적된 해당 분야에서의 노하우는 글로벌급 경쟁사 (Merck, Sartorius, Pall등)들에게도 충분한 경쟁력을 갖는다고 판단되며 주요 제품은 Depth Filter, Pre filter, Sterile filter, TFF membrane, Single use Bag(2D, 3D) 등이 있습니다.

규제 환경

최근 전 세계적으로 환경에 대한 중요성이 부각되면서 전기차, ESS 등의 활성화를 위한 다양한 정책적 지원들이 발표되고 있어 향후 당사의 영업활동에 유리한 환경이 조성되고 있습니다.

◆ 주요 국가별 전기차 관련 정책

전세계 정부는 2015년 폭스바겐 디젤게이트 사건 이후 배기가스 배출에 대한 규제를 강화하고 있으며, 2015년 파리협정에 따른 온실가스 배출 감소를 위한 협약 이행을 위해 노력하고 있는데, 이러한 요인들이 전기차 산업에 긍정적인 영향을 끼치고 있습니다. 또한 각국 정부는 전기차 비중 확대를 위해 보조금 지급, 세금 감면 등의 재정적 지원과 공공조달 프로그램, 충전 인프라 설치 등의 환경적 지원을 실시하여 시장 확대에 큰 영향을 끼쳤으며, 아직까지 정책적 지원은 전기차 수요를 결정하는 주 요인으로 작용합니다.

[국가별 전기차 관련 정책]

| 국가 | 인센티브 지원 | 인프라 구축 | 연구개발 지원 |

| 미국 | 전기차 배터리 용량에 따라 최대 7,500달러 보조금 지원 | 충전기 설치 비용의 30% 지원, 주거용 충전기 구매자 1,000달러까지 세금 공제, 시범사업 기반시설에 3억6,000만달러 지원 | 2020년까지 매년 3억4,000만달러 지원 법안 통과 |

| 중국 | 최대 6만 위안까지 구매보조금 지원 | 베이징에 충전소 1만개 설치 추진 | 시범사업에 69억5,000만 위안 지원 |

| 일본 | 내연기관차와 가격차이의 절반 보조금 지원 | 전기차 배터리 가격의 5~0% 지원(150만엔 상한), 2025년까지 수소충전소 4배 확대(320개) | 연구개발 기반 시설에 투자, 2030년 수소차 80만대 목표 기술개발보조금 지원 |

| 영국 | 전기차 구매자에 2,000~5,000파운드 보조금 지급 | 거주지, 도로, 철도, 공공지역 충전 시설에 3,700만 파운드 투자 | 영국 기술전략위원회, 저탄소 차량 연구개발 위해 60개 협력 사업 규정 |

| 프랑스 | 에너지 효율적인 차량 구매자에게 4억5,000만 유로 지원 | 전기차 충전설비에 5,000만 유로 투자 | - |

| 인도 | 차값의 20% 또는 10만 루피 지원 | 국가사업 통해 전기차 충전시설 설치 예정 | 정부 및 산학협력 통해 연구개발, 배터리셀과 관리시스템에 초점 |

| 덴마크 | 국가 전기차 개발 프로그램에 참가한 차량 위해 500만 유로 마련 | 충전 시설에 7,000만 크로네 투자 | 스마트그리드에 전기차 통합 연구개발 초점 |

출처) Kotra

◆ ESS 관련 정책

각국 정부가 ESS에 대해 다양한 분야에서 필요성을 깨닫고 그 시장을 형성하는 단계에 있으며, 환경 규제 강화 및 ESS 보급 지원 정책을 기반으로 대폭적인 성장이 기대되고 있습니다.

| 국가 | 지원 정책 | 비고 | |||||||

| 법/규제 | 의무화 | RPS 포함 |

연구지원/펀딩 | 세금 혜택 |

FIT/자가소비 | 넷미터링/TOU | 보조금 | ||

| 미국 | ● | ● | ● | ● | ● | ● | ● | ● | - FERC의 ESS 도매 전력시장 진입장벽제거 - Energy Storage Tax Incentive and Deployment Act of 2016 계류 및 메릴랜드 주정부 Tax Credit 부여 통해 캘리포니아 3대 발전사업자에 ESS 설치 의무 부과 |

| 독일 | - | - | - | ● | - | ● | - | ● | - ESS 펀딩 이니셔티브 지원 - 신재생에너지의 FIT와 자가소비 시행 - 태양광 발전원과 연계된 소형 에너지스토리지에 보조금 사업 진행 (Kwf 프로그램275, 2013-2018년) |

| 영국 | - | - | - | ● | - | - | - | - | - Horizon 2020 참여 및 패러데이 챌리저 시행(2017) |

| 프랑스 | - | - | - | ● | - | ● | - | ● | - SET-Plan 참여 및 공기업 EDF의 그리드레벨의 연구 진행 태양광발전의 자가소비와 결합한 FIT/FIP 시행 태양광 발전시스템 구매시 리베이트 제공 |

| 인도 | - | - | - | ● | - | - | - | - | - ESS 실증 프로젝트 진행(2015) - 프로젝트 비용으로서 보조금 지원 |

| 중국 | - | - | - | ● | - | - | - | - ‘13차 5개년 계획 등 중장기계획에 ESS 포함 - 에너지 혁신 실행 계획에 ESS 연구 포함 |

|

| 일본 | - | - | - | ● | ● | ● | - | ● | - 2017년 넷제로 에너지 하우스 지원사업 - 2016년 에너지 효율관련 우대세제 후속 세금감면 - 10KW이하 태양광발전 결합하여 25엔/KWh FIT지급 - 태양광 및 풍력발전에 배터리 설치시 보조금 지급 |

| 한국 | - | ● | ● | ● | ● | - | - | ● | - 공공기관 건물 설치 의무화 - 태양광/풍력/ESS에 REC 가중치 부여 - 세액공제(1~6%) 및 보급지원사업 보조금 지원 - ESS 할인특례요금제 - 비상전원에 적용 허용 |

출처) 한국에너지공단

경쟁 현황

◆ 경쟁 상황

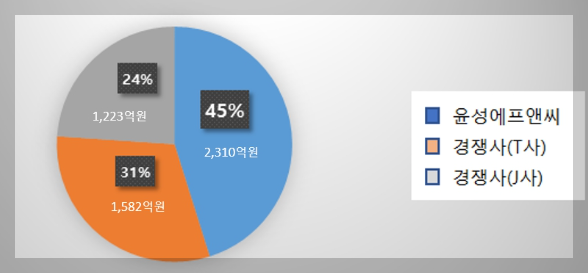

▶ 시장점유율

국내에서 윤성에프앤씨 외 믹서장비 제조 및 시스템 구축 사업을 영위하고 있는 회사는 경쟁사(T사)와 경쟁사(J사)가 있습니다. 동사는 압도적인 규모의 제조 CAPA와 공급안전성을 바탕으로 45%의 시장을 점유하고 있는 것으로 파악됩니다. 동사는 경쟁사들 대비 규모, 기술경쟁력, 추가 성장성, 공급 안정성 등의 측면에서 비교 우위에 있는 것으로 평가됩니다.

출처) 금융감독원 전자공시시스템에 공시된 감사보고서에 근거하여 산출하였으며, 2021년 매출액과 수주잔고 합산액으로 금액을 산정하였습니다.

▶ 주요제품의 경쟁회사별 시장 점유율

국내 MAJOR 2차전지 제조사에서 주요 생산 CAPA로 직결되는 주요 장비의 점유율은 다음과 같습니다. 당사는 파우치형 생산공장 증설하고 있는 고객사(A)에 약 60% 점유율로 납품실적을 두고 있으며, 고객사(B)의 경우 고객니즈에 맞는 맞춤식 설계로 공동개발을 통하여 100%의 점유율을 유지하고 있습니다. 또한 타 MAJOR 제조사뿐만 아니라 해외 MAJOR 제조사측까지도 차세대 장비 및 시스템 등 공동개발에 대한 러브콜이 지속적으로 접수되고 있는 상황이라 경쟁회사 보다는 기술적인 우위에 있다고 판단됩니다.

▶ 경쟁판도의 변동 가능성

시장의 급격한 팽창으로 인하여 기존 장비 공급 부족에 따른 새로운 경쟁자의 출현을 우려할 수 있으나 전지제조사들의 최우선 가치 판단 기준이 전지 품질이며, 품질의 지속적인 향상을 꾀하고 있는 현상황을 고려할 때 기술, 품질, 가격이라는 3대 공급 요소를 보유하고 있는 국내 장비 3사 구조에는 변화가 오기 힘들다고 판단됩니다.

다만, 전지 제조사의 믹싱 공정 방식 변경(습식→건식, Batch type→Continuous type)에 따른 기존 공급사들의 대응력 정도가 현 구도내에서의 판도변화를 예상할 수 있는 요소라 하겠습니다.

◆ 경쟁업체 현황

윤성에프앤씨 외 경쟁사(T사, 코스닥 상장사)와 경쟁사(J사)가 믹서장비 제조 및 시스템 구축 사업을 영위하고 있습니다. 당사는 경쟁사들 대비 규모, 기술경쟁력(및 이에 기반한 진입장벽 구축), 추가 성장성, 공급 안전성, 재무구조 및 수익성 등의 측면에서 비교 우위에 있습니다.

(단위: 억원)

| 구분 | 윤성에프앤씨 | 경쟁사(T사) | 경쟁사(J사) | |||||||||

| 2019 | 2020 | 2021 | 2022 반기 |

2019 | 2020 | 2021 | 2022 반기 |

2019 | 2020 | 2021 | 2022 반기 |

|

| 설립일 | 1999년 12월 13일 | 2011년 07월 01일 | 1986년 02월 25일 | |||||||||

| 매출액 (매출원가율) |

893 83.6% |

1,289 81.6% |

759 83.4% |

1,080 77.2% |

609 80.6% |

457 88.2% |

673 88.0% |

869 89.4% |

302 92.0% |

270 90.2% |

826 91.2% |

- |

| 영업이익 (이익률) |

93 10.4% |

190 14.7% |

(46) - |

147 13.6% |

57 9.4% |

(9) - |

(1) - |

39 4.5% |

(55) - |

(24) - |

9 1.1% |

- |

| 당기순이익 (이익률) |

68 7.6% |

135 10.5% |

(29) - |

138 12.8% |

(122) - |

(16) - |

12 1.8% |

57 6.6% |

(56) - |

(21) - |

21 2.5% |

- |

| 총자산 | 920 | 850 | 1,482 | 2,018 | 546 | 673 | 1,237 | 1,300 | 165 | 569 | 624 | - |

| 총부채 | 752 | 558 | 1,158 | 1,556 | 303 | 303 | 832 | 821 | 201 | 539 | 609 | - |

| 자기자본 | 168 | 292 | 324 | 462 | 243 | 370 | 405 | 479 | (36) | 30 | 15 | - |

| 상장여부 (상장일) |

비상장 | 코스닥 상장 (2020.07.22) |

비상장 | |||||||||

| 회계기준 | K-IFRS | K-IFRS | K-IFRS | |||||||||

출처) 금융감독원에 공시된 감사보고서 및 사업보고서

주) 경쟁사(J사)는 비상장사로서 2022년 반기 재무정보를 입수할 수 없어 기재를 생략하였습니다.

◆ 비교우위 사항

윤성에프앤씨는 프로젝트 수행에 필요한 다양한 분야의 조직을 갖춤으로써 부서간 유기적인 협업을 통해 프로젝트를 성공적으로 종료할 수 있는 장점을 가지고 있습니다. 또한 각 조직에 전문 인력을 보유하여 전문성을 갖추었고, 다년간의 경험을 통해 프로젝트를 수행함에 있어 품질의 신뢰성을 확보하였으며, Risk를 최소화하고 있습니다.

윤성에프앤씨는 2D 설계뿐 아니라 3D Modeling, Computer Fluid Dynamics(CFD)를 통한 공정설계를 기초로 하여 전체 시스템에 대한 Lay-Out, PFD, P&ID를 작성하는 설계 서비스 제공이 가능하고, 단순 조제 탱크 공급을 넘어 조제 시스템 Turn Key Base의 프로젝트를 수주하는데 목적이 있습니다. 프로젝트를 수주하게 되면 전문 사업관리 매니저를(PM) 두어 설계에서 시운전까지 Total Solution을 제공하고 있습니다.

뿐만 아니라, 제어 엔지니어링(Recipe 개발)을 통한 One Touch Process를 구현하고 있으며, 무엇보다 중요한 FAT 시설을 완비하였고, 품질관리에서부터 Validation Protocol, Execution 및 Report를 자체 제공함으로써 완성도 높은 제품과 용역을 제공할 수 있는 장점이 있습니다.

더불어 품질 향상을 위해 끊임없이 최신 설비 도입에 투자를 하고 있습니다. 따라서 동종업계에서는 유일하게 Plasma 자동 용접기, Dimple 자동 용접기 및 자동 Buffing기를 보유하고 있어 제품 품질 차별화가 가능합니다. 자동 용접기는 국내 Bio similar 제약 업계에서 선두주자급인 셀트리온의 Pheonix Project, F&B 서울우유, 2차전지 SK온에 적용하였고, 고객 Needs에 맞는 만족할 만한 결과를 얻을 수 있습니다.

국내 Major 3사 제조사(삼성SDI, SK온, LG에너지솔루션) 에서는 기본적으로 URS(user required specification)가 포함된 RFQ (request for quotation) 또는 현장설명서를 장비 공급사들에게 배포를 하고, 이에 맞춰 공급사들간의 기술, 가격, 납기, 사후서비스 등에 대한 비교우위를 검토한 후 최종 공급업체를 선정하게됩니다. Turn key project 수주를 목표로하는 사업 특성상, 고객이 요구하는 다양한 분야의 니즈를 동시에 충족시킬 수 있는 역량의 보유가 핵심이며, 이는 품질, 설계, 생산, 제어분야에 얼마나 경쟁력있는 인력을 보유하였느냐가 관건이라 할수 있습니다.

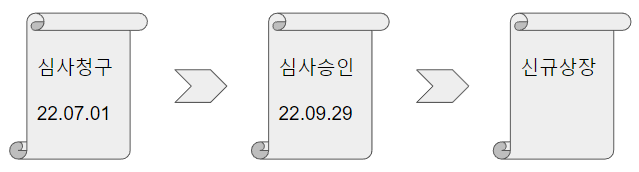

예비심사청구개요

| 심사청구일 | 2022.07.01. |

| 상장(예정)주식수 | 7,616,364 주 |

| 공모(예정)주식수 | 1,904,091 주 |

| 상장주선인 | 미래에셋증권 주식회사 |

| 감사인 |

회사개요

| 회사명 | [코스닥] 윤성에프앤씨 | 회사영문명 | YUNSUNG F&C Co.,Ltd |

| 설립일 | 1999. 12. 13. | 국적 | 대한민국 |

| 대표이사 | 박치영 | 대표전화 | |

| 종업원수 | 213 명 | 홈페이지 | http://www.ysfc.co.kr/ |

| 업종 | 구조용 금속제품, 탱크 및 증기발생기 제조업 | 기업구분 | 일반 |

| 주요제품 | 2차전지용 믹싱시스템 | ||

| 본점소재지 | 경기도 안성시 공도읍 문터길 72-23 | ||

| 결산월 | 12월 | 주당액면가 | 100 원 |

| 매출액(수익) | 75,894 (백만원) | 법인세차감전계속사업이익 | -2,693 (백만원) |

| 순이익 | -2,915 (백만원) | 자기자본 | 32,412 (백만원) |

| 최대주주 | 박치영 | 최대주주 지분율 | 78.1 % |

| 자회사의 주요제품 (지주회사일 경우) |

|||

심사결과

IPO준비를 진행 중이거나 신규 상장한 기업을 이해하기 위한 목적이며, 투자 권유를 목적으로 하지 않습니다.

투자에 관한 결정은 투자자 본인에게 있으며 그 책임 또한 본인에게 있습니다.

'주식투자 > 2022년 IPO' 카테고리의 다른 글

| [2022년 IPO 예비심사기업] 티에프이(TFE Co., Ltd.) (0) | 2022.11.14 |

|---|---|

| [2022년 IPO 예비심사기업] 티이엠씨(TEMC Co., Ltd.) (0) | 2022.11.11 |

| [2022년 IPO 예비심사기업] 케이뱅크(Kbank) (1) | 2022.11.09 |

| [2022년 IPO 예비심사기업] 화인써키트(Fine Circuit Co.,Ltd) (2) | 2022.11.08 |

| [2022년 IPO 예비심사기업] 바이오인프라(BIOINFRA CO.,LTD.) (0) | 2022.11.07 |