▶ 회사의 개요

▣ 회사 프로필

| 회사명 | 서플러스글로벌 (SurplusGLOBAL, Inc.) |

| 설립일 | 2000.03.28 |

| 주요사업 | 반도체 전공정, 후공정 중고장비등 다양한 산업에서 소요되는 장비의 매입매각 전문업체 |

| 주소 | 경기 용인시 처인구 남사읍 서촌로 56 |

| 전화번호 | 031-728-1400 |

| 홈페이지 | https://www.surplusglobal.com/ |

▣ 상호의 변경

| 변경일 | 변경 전 | 변경 후 |

| 2000. 05 | (주)서플러스비앤에스 | (주)서플러스글로벌 |

▣ 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 | |

| 신규 | 재선임 | |||

| 2021년 03월 29일 | 정기주총 | - | 대표이사 김정웅 | - |

| 2021년 03월 29일 | 정기주총 | - | 감사 도성오 | - |

| 2022년 03월 24일 | - | - | - | 사외이사 오환원 |

| 2022년 03월 26일 | - | - | - | 사외이사 윤영민 |

| 2022년 03월 28일 | 정기주총 | - | 사내이사 박병도 | - |

| 2022년 03월 28일 | 정기주총 | 사외이사 유봉영 | - | - |

▣ 회사의 연혁

| 일시 | 연혁 |

| 2000. 03 | ㈜서플러스비앤에스 설립 |

| 2000. 05 | ㈜서플러스글로벌 상호변경 |

| 2005. 08 | 본사 이전(경기도 평택시 진위면 가곡리 381) |

| 2006. 10 | 코오롱그룹 계열사 편입 |

| 2006. 11 | 300만불 수출의 탑 |

| 2007. 11 | 무역의 날 산업자원부 장관 표창. 500만불 수출의 탑 |

| 2010. 10 | 코오롱그룹 계열에서 분리 |

| 2011. 05 | SurplusGLOBAL USA Inc. 설립 |

| 2011. 06 | SurplusGLOBAL Taiwan Inc. 설립 |

| 2011. 11 | 1,000만불 수출의 탑 |

| 2011. 11 | SurplusGLOBAL China Inc. 설립 |

| 2012. 03 | "제46회 납세자의 날" 관세청장 표창 |

| 2012. 12 | 2,000만불 수출의 탑 |

| 2013. 09 | 본사 이전(경기도 오산시 경기대로 78-26) |

| 2014. 11 | 무역의 날 산업자원부 장관 표창 |

| 2015. 03 | 함께웃는 재단(구, 서플러스글로벌재단) 인가 |

| 2015. 06 | 제80회 이달의 무역인상 대표이사 수상 |

| 2015. 12 | 무역의 날 대통령상 표창, 3,000만불 수출의 탑 |

| 2017. 01 | 코스닥 상장 |

| 2017. 12 | 5,000만불 수출의 탑 |

| 2018. 09 | Forbes 아시아 200대 유망기업 선정 |

| 2018. 12 | 7,000만불 수출의 탑 |

| 2019. 07 | SurplusGLOBAL Asia Pte,Ltd. 설립 |

| 2019. 08 | SurplusGLOBAL Japan, Inc. 설립 |

| 2020. 12 | (주)톡톡이네 설립(자회사형 장애인표준사업장) |

| 2021. 08 | 본사 이전(경기 용인시 처인구 남사읍 서촌로 56) |

| 2021. 12 | 1억불 수출의 탑 |

▣ 자본금 변동사항

(단위 : 원, 주)

| 종류 | 구분 | 2022년 9월말 | 2021년말 | 2020년말 |

| 보통주 | 발행주식총수 | 36,988,000 | 36,988,000 | 36,988,000 |

| 액면금액 | 100 | 100 | 100 | |

| 자본금 | 3,698,800,000 | 3,698,800,000 | 3,698,800,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 3,698,800,000 | 3,698,800,000 | 3,698,800,000 |

▣ 주식의 총수 및 자기주식 취득 및 처분 현황

① 주식의 총수 현황

| 구분 | 주식의 종류 | |||

| 보통주 | 우선주 | 합계 | ||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | 50,000,000 | 250,000,000 | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 50,583,000 | - | 50,583,000 | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 13,595,000 | - | 13,595,000 | |

| 1. 감자 | 13,595,000 | - | 13,595,000 | |

| 2. 이익소각 | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | |

| 4. 기타 | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 36,988,000 | - | 36,988,000 | |

| Ⅴ. 자기주식수 | 1,985,655 | - | 1,985,655 | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 35,002,345 | - | 35,002,345 | |

② 자기주식 취득 및 처분 현황

신탁계약에 의한 취득 | 보통주 | 기초수량 2,126,641주에서 처분(-) 140,986주 = 1,985,655 (주식매수선택권 행사 및 장기 성과보상 Stock Grant 시행에 따른 자기주식의 교부)

▣ 연결대상 종속회사 현황

(단위 : 원)

| 상호 | 설립일 | 주소 | 주요사업 | 최근사업연도말 자산총액 |

지배관계 근거 |

| SurplusGLOBAL Taiwan Inc. | 2011.06 | 9F-9, No.65, Gaotie 7th Rd., Zubei City, Hsinchu County 30273, Taiwan (R.O.C.) | 반도체 중고장비 매입매각 | 2,010,452,017 | 지분율 100% |

| SurplusGLOBAL China Inc. | 2011.11 | 1209, Tower B of Hailiang Building, No. 12, Lane 118, Zhongjiang Road, Shanghai, PRC, 200062 | 반도체 중고장비 매입매각 | 2,815,365,149 | 지분율 100% |

| SurplusGLOBAL USA Inc. | 2011.05 | 2033 Gateway Place, Suite 500, San Jose, CA 95110, USA | 반도체 중고장비 매입매각 | 2,095,829,196 | 지분율 100% |

| SurplusGLOBAL Asia Pte,Ltd. | 2019.07 | 11 Woodlands close # 08_03 Woodlands 11 Singapore | 반도체 중고장비 매입매각 | 280,374,910 | 지분율 100% |

| SurplusGLOBAL Japan, Inc. | 2019.08 | Toranomon 2-Chome Tower 19F, 3-17, Toranomon 2-Chome, Minato-ku, Tokyo, Japan | 반도체 중고장비 매입매각 | 617,310,969 | 지분율 100% |

| (주)이큐글로벌 | 2001.08 | 경기도 이천시 부발읍 경충대로2091 | 반도체 부품제조 및 수리 | 12,451,727,169 | 지분율 76.01% |

| EQ Bestech(Wuxi China), Inc. | 2008.04 | LOT K7, WUXI EXPORTPROCESSING ZONE IN WUXI DISTRICT WUXI, 214028,CHINA | 반도체 부품제조 및 수리 | 2,263,306,567 | 지분율 86% |

| EQ Semicon Tech Co.,Ltd | 2010.01 | IC BUILDING A-10, XIN DA ROAD 33-2, NEW DISTRICT WUXI, JIANGSU, CHINA | 반도체 부품제조 및 수리 | 586,497,881 | 지분율100% |

| (주)톡톡이네(*1) | 2020.12 | 경기도 용인시 처인구 남사읍 서촌로 56 | 서비스 | 259,823,693 | 지분율 97.5% |

(*1) 종속회사 톡톡이네는 자회사형 장애인표준사업장입니다.

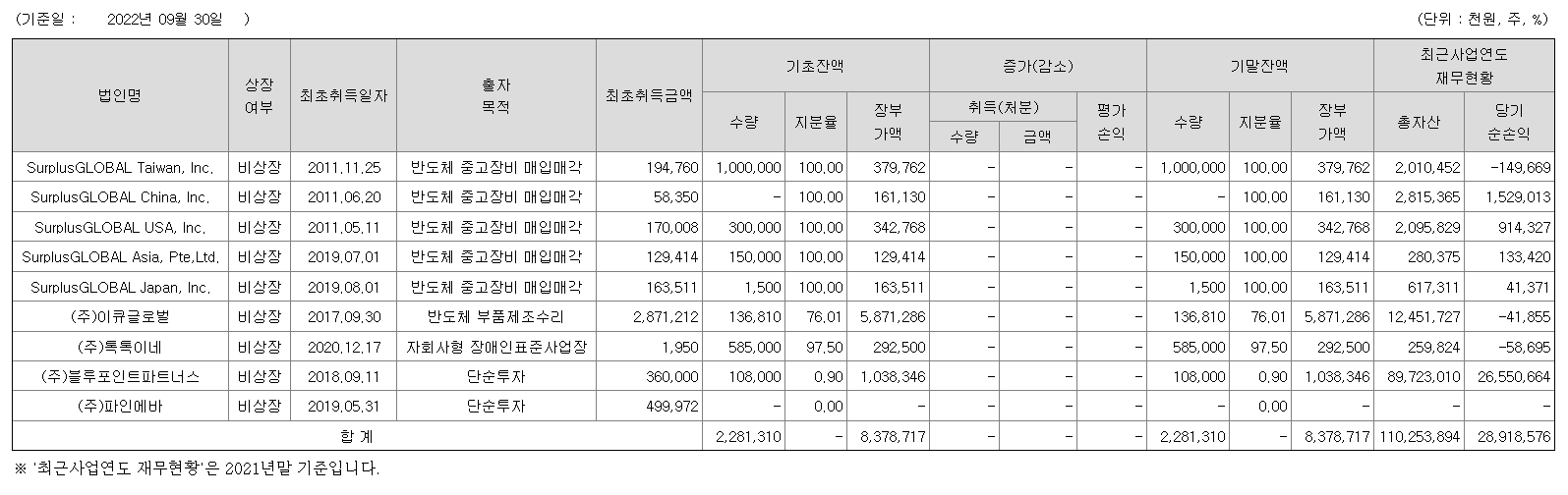

▣ 타법인출자 현황

▶ 사업의 내용

▣ 사업을 이해하는데 필요한 용어

| 용어 | 내용 |

| 반도체 집적회로(IC) | 반도체 집적회로(semiconductor integrated circuit)는 손톱만큼 아주 작고 얇은 실리콘 칩으로, 그 안에는 수만 개에서 수십 억 개 이상의 전자부품들(트랜지스터, 다이오드, 저항, 캐패시터)이 들어있음. 이러한 전자 부품들이 서로 정확하게 연결되어 논리게이트와 기억소자 역할을 하게 됨 |

| 칩(Chip) | 반도체의 얇고 작은 조각판 표면에 많은 논리 소자를 구성해 놓은 집적 회로(IC) |

| 웨이퍼(Wafer) | 웨이퍼(Wafer)란 반도체 집적회로를 만드는 중요한 재료로, 실리콘(Si), 갈륨 아세나이드(GaAs) 등을 성장시켜 얻은 단결정 기둥(Ingot)를 적당한 지름으로 얇게 썬 원판모양의 판을 말함 |

| Wafer Size | 웨이퍼(Wafer)의 크기는 50 mm ~ 450 mm 까지 다양한 종류가 있으며, 구경이 크면 1장의 웨이퍼에서 많은 집적회로 칩을 생산할 수 있기 때문에, 시간이 지날수록 구경은 커지고 있음 |

| 반도체 제조 장비 | 반도체 제조 장비는 크게 전공정(칩 제조), 후공정(조립 및 검사), 기타 장비로 구분. 실리콘 웨이퍼를 가공하여 칩을 만드는 전공정 장비가 70%이상 차지. 후공정 장비중 패키징장비가 약 12%, 공정별 각 단계마다 불량여부를 검사하는 검사장비가 약 7%를 차지. |

| 300mm 반도체 중고장비 | 300mm 실리콘 웨이퍼를 가공하여 반도체를 생산할 수 있는 제조장비가 일정기간 사용 후 거래. 현재 시장은 신장비 위주로 공급되며, 중고장비 시장은 초기 단계. 참고로 300mm에서 생산할 수 있는 반도체칩수는 200mm대비 생산량 225% 증가 |

| 200mm 반도체 중고장비 | 200mm 실리콘 웨이퍼를 가공하여 반도체를 생산할 수 있는 제조장비가 일정기간 사용 후 거래. 대부분 OEM이 제품(장비) 생산 단종. 현재 중고장비 주요 시장으로 180여개 200mm 생산 팹이 있음. |

| Back end (후공정) 반도체 중고장비 | 웨이퍼 절단(Sawing), 칩 접착(Die Bonding), 금속연결(wire bonding), 성형(molding)공정을 후공정(조립)이라 하며, 이 공정에 사용하는 후공정장비와 검사 및 기타 장비를 포함 당사에서는 Back end로 구분 |

| As is 판매 장비 | 반도체 장비 (특히 전공정 장비)는 같은 모델이라도 사용하는 고객에 따라 사양이 다르며, 반도체 중고장비 판매시 고객의 사양에 맞게 개조하는 작업(리퍼비시 refurbish로 칭함)없이 현상태 그대로 판매하는 것을 As is 판매로 지칭. |

| Power on 판매 장비 | As is 판매이나, 장비의 고장이나 부품 손망실 등 장비의 이상 유무를 확인하기 위해 power on test후 판매를 지칭. 단순 as is판매대비 장비의 value가 높아지며 고객의 만족도 커짐. |

| 리퍼비시 (Refurbish, Refurbishment) | 반도체 장비 (특히 전공정 장비)는 같은 모델이라도 사용하는 고객에 따라 사양이 다르며, 반도체 중고장비 판매시 고객의 사양에 맞게 개조하는 작업을 리퍼비시(refurbish)라 함. |

| 리퍼비셔(Refurbisher) | 리퍼비시를 전문으로 하는 업체를 Refurbisher라 함 |

| Reconfiguration | 고객의 사양에 맞게 장비의 각 모듈을 교체, 재배치하는 작업 |

| 매각대행 (Remarketing) | Remarketing(매각대행)이란 고객사(유저 등)의 의뢰를 받아 Remarketer(매각대행업체)에서 고객사의 장비를 대행판매하는 것을 말하며 이러한 대행 판매를 Remarketing service(매각대행서비스)라 함. |

| OEM | Original Equipment Manufacturer. 반도체장비 제조업체를 말하며 대표적인 OEM으로 AMAT(Applied Material), ASML, LRC(LAM Research), TEL(Tokyo Electron) 등이 있음 |

| 3rd Party | 중고장비 공급자중 OEM을 제외한 딜러, 리퍼비셔, 리스사 등 통칭하여 Third party라 칭함. 가장 큰 규모의 플레이어인 주요 OEM (AMAT, ASML, LAM등) 등은 연간 2,000억-4,000억 수준의 매출을 기록하며 시장을 주도하고 있으며, 약 600-700개의 Third Party가 가격, 서비스 품질 등을 내세워 OEM과 치열하게 경합하기도 한다. 통상적으로 중고장비 유통시장은 OEM을 제외한 Third party 시장을 의미함. |

| 클러스터 | 클러스터(Cluster)는 글로벌한 반도체 중고장비 허브를 만드는 것을 목표로 전세계 고객들이 필요한 중고장비, 서비스, 부품을 한국의 강소기업들과 협력하여 일괄적으로 공급하는 사업으로 당사에서는 전세계 고객들에게 장비, 서비스, 부품을 일괄적으로 제공하는 플랫폼 구축을 추진중인 사업을 뜻함. |

| 팹(Fab) | 반도체 생산라인을 뜻함. 반도체 제조, 가공을 의미하는 Fabrication의 약어. |

| IDM | Integrated Device Manufacturer(IDM)은 제품 설계부터 완제품 생산까지 모든 분야를 자체 운영하는 '종합 반도체 업체(IDM)'를 뜻하며 대표적인 회사로 삼성전자, SK하이닉스, 인텔 등이 있음. |

| Foundry | 반도체 제조과정만 전담하는 '파운드리 업체(Foundry)'를 뜻하며 대표적인 회사로 TSMC, SMIC, 동부하이텍 등이 있음. |

| Fabless | 설계 기술만을 가진 '반도체 설계 업체(Fabless)'로 반도체 설계 기술은 있으나 생산 라인이 없는 업체를 뜻하며 대표적인 업체로 퀄컴, AMD 등이 있음. 반도체 개발에서 설계가 가장 중요하지만 이를 생산하기 위해선 실제 생산라인이 필요. 하지만 하나의 생산라인 건설에는 천문학적인 비용이 소요되기 때문에, 설계 전문인 팹리스 업체는 파운드리 업체를 통해 위탁 생산을 함. |

| OSAT | Outsourced Semiconductor Assembly and Test 외주반도체 조립, 테스트 아웃소싱업체. OSAT에서 사용하는 반도체장비들이 주로 후공정장비임. |

| Photo 공정 | 설계한 회로패턴을 웨이퍼로 옮기는 공정. 주요 장비로 노광(Exposure) 장비인 Stepper, Scanner와 감광액 도포와 현상(Development)에 쓰이는 Track 장비가 있음 |

| Stepper | 노광(Exposure) 장치의 일종으로 Reticle의 Pattern을 광학 Lense를 사용하여 Wafer위에 축소 노광하여 전사하는 방식 |

| Scanner | 노광(Exposure) 장치의 일종으로 Scan방식 |

| CMP 공정 | 평탄화 공정 (CMP). 웨이퍼 표면에 여러 층의 막을 형성하면서 튀어나오게 된 부분을 연마하여 제거하는 공정. |

| Etch 공정 | 웨이퍼에 그려진 회로패턴을 식각(Etch)하여 정밀하게 완성하는 공정. 식각에는 건식 또는 습식 식각이 있음 |

| CVD 공정 | Chemical Vapor Deposition. 반도체 공정기술의 하나로 화학반응을 이용하여 Wafer 표면위에 단결정의 반도체막이나 절연막등을 형성하는 증착공정. |

| Metal 공정 | 금속 배선 공정 (Metal) |

| Diffusion 공정 | 반도체 제조공정중, 고온의 전기로 내에서 Wafer에 불순물을 확산시키는 과정으로 반도체 층의 일부분에 대한 전도 형태를 변화시키기 위한 공정이며, 주요 장비로 Furnace 등 |

| Implant공정 | 반도체소자가 원하는 전기적 특성을 가지도록 반도체기판 위에 필요한 부분에만 고전압으로 가속된 이온을 물리적으로 주입하는 공정을 임플란트 공정이라 하며, 장비를 Impanter라 함 |

| SMT 장비 | 표면실장(Surface mount technology)을 위한 장비를 말하며, 주요 장비로 Chip mounter, Screen printer, Reflow oven 등 |

| Chip Mounter | SMT의 핵심 장비로 반도체칩을 PCB에 실장하는 기능 수행. |

| PCB | Printed Circuit Board. 인쇄회로기판 |

| Handler | 반도체 제조공정 모두 마친 후 최종 검사하는 장비. 테스터 핸들러라 함. |

| MCU | Microcontroller의 약자. 시스템 전반적인 명령을 처리하는 main chipset (CPU) 이외에, 단순한 명령을 처리하기 위해 별도로 사용하는 sub-CPU |

| MEMS | micro electro mechanical systems, 미세전자기계시스템. 실리콘이나 수정, 유리 등을 가공해 초고밀도 집적회로, 머리카락 절반 두께의 초소형 기어, 손톱 크기의 하드디스크 등 초미세 기계구조물을 만드는 기술 |

| SOC | System On Chip, 여러 가지 기능을 가진 시스템을 하나의 칩으로 구현한 기술집약적 반도체 |

| Flash Memory | Flash memory는 데이터를 보존하는 비휘발성 메모리의 일종. 반도체 칩 내부의 전자회로 형태에 따라 NAND형과 NOR형으로 구분되며, NAND 플래시는 NOR 플래시에 비해 용량을 늘리기 쉽고 쓰기 속도가 빠르다는 장점이 있음 |

| Analog | Digital IC에 반대되는 말로서 Analog Signal을 취급하는 집적회로를 말함 |

| ASIC | Application Socific Integrated Circuit 범용 IC와는 달리 사용자의 주문에 따라 제조되는 주문형 IC를 의미함. |

▣ 산업의 개요

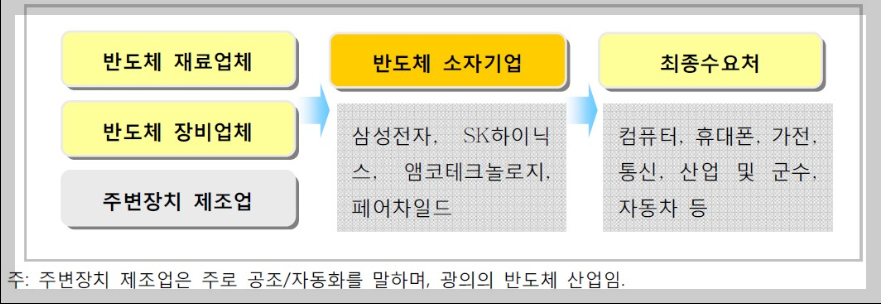

① 반도체 장비 산업

반도체는 "산업의 쌀"이라고 일컫어질 정도로 전자산업의 핵심적인 소재이며, 컴퓨터, 스마트폰, 가전제품 등 생활에 밀접한 전자 제품 뿐 아니라 군수, 자동차 등 다양한 산업에서 활용되고 있습니다. 또한, 반도체를 제조하기 위해서는 다양한 공정을 거쳐야 하며, 반도체 산업이 대규모 장치 산업임에 따라 반도체 장비산업, 반도체 재료산업 등 여러 후방산업을 두고 있습니다.

반도체 장비는 웨이퍼공정인 전공정장비, 칩에 배선작업을 하고 패키지를 씌워 안정성 있는 제품으로 만드는 조립장비, 성능을 시험하는 검사장비, 가스를 공급하거나 웨이퍼를 건조시키고 옮기는 등 각각의 칩 제조공정을 돕는 관련장비 등으로 구분 가능합니다. 반도체 제조 공정은 다음과 같습니다.

<반도체 공정>

| 구분 | 공정명 | 공정 설명 |

| 1 | 웨이퍼 제작 (Wafer) |

규소(Si)를 녹여 규소봉(ingot)을 만든 후 얇게 절단하여 웨이퍼(Wafer)를 만드는 과정. |

| 2 | 회로 설계 Circuit design |

주어진 공정조건에 맞추어 제품의 특성을 구체화하여 회로를 설계 |

| 3 | 마스크 제작 (Mask) |

반도체를 개발 및 생산하기 위한 일종의 원판 필름을 만드는 과정 |

| 4 | 웨이퍼 가공 공정(fabrication) (* 공정을 수백번 반복진행) | |

| 노광 (Lithography) |

설계한 회로패턴을 웨이퍼로 옮기는 공정 | |

| 식각(Etch) | 웨이퍼에 그려진 회로패턴을 정밀하게 완성하는 공정 | |

| 확산 (Diffusion) |

웨이퍼에 특정불순물을 주입하여 반도체 소자 형성을 위한 특정 영역을 만드는 공정 | |

| C&C (Cleaning&cmp) |

불순물을 가속하여 웨이퍼의 내부에 침투하여 전자 소자의 특성을 만들어 줌 | |

| 박막증착 (ThinFilm) |

소자들을 상호연결 시키고 그 표면을 증착하는 공정 | |

| 5 | Wafer 제작 완료 | |

| 6 | 패키지(Package) 공정 | |

| 후공정 (패키지 공정) |

BackGrind: Wafer 원판에서 회로가 없는 뒷면을 갈아 얇게 만드는 공정 | |

| Wafer Saw: 얇게 만든 Wafer를 개별 Chip으로 분리 하는 공정 | ||

| Die Attach: 양품으로 선별된 개별 Chip을 Substrate기판에 붙이는 공정 | ||

| Wire Bond: Chip과 Substrate기판을 전기적으로 연결해주는 공정 | ||

| Moid: EMC(Epoxy Mold Compound)로 Chip이 실장된 기판을 감싸주는 공정 | ||

| Marking: 제품표면에 제품번호를 레이져로 새기는 공정. 새로 만든 제품을 한 개의 개별제품으로 분리하는 공정 | ||

| Solder Ball Mount: 회로기판에 솔더 볼을 붙여 아웃단자를 만들어주는 공정 | ||

| Saw Singulation: 기판 형태로 만든 제품을 한 개의 개별 제품으로 분리하는 공정 | ||

| 7 | 테스트 공정 | 완성된 반도체는 모듈 또는 단품의 형태로 각종 테스트 |

| 8 | SMT 실장 공정 | 완성된 반도체나 모듈을 PCB Board 등의 위에 실장하는 공정 |

위에서 볼 수 있듯이 웨이퍼 가공 공정을 수백차례 진행하게 되고 단계별로 다양한 공정을 거쳐서 최종적인 반도체 제품이 생산됩니다. 반도체 생산 라인을 구성하기 위해서는 해당 공정별로 다양한 반도체 장비가 필요합니다.

또한, 반도체 장비는 단순히 한 번의 개발에 머무르지 않고, 지속적인 기술 개발을 통해 제조공정의 효율성 도모, 원가의 절감, 생산력 극대화 등이 이루어지며 신제품 개발, Refurbishment 등이 이루어지고 있습니다.

장비별 수요로는 부가가치가 높고 고도의 기술력을 필요로 하는 전공정장비와 검사장비가 주축을 이루고 있고, 국내기업들이 시장경쟁력이 있는 부분인 조립장비와 관련장비가 나머지를 차지하고 있습니다. 반도체 업체에서는 수요시기별로 전공정장비와 조립장비가 설비투자초기에 집중적으로 일시 발주되며 검사장비는 후기에 단계적으로 발주하고 있습니다.

공정별로 필요한 반도체 장비는 다음과 같으며, 당사는 공정별로 다양한 반도체 중고 장비를 구비하고 있습니다.

<반도체 제조공정별 주요 장비>

| 구분 | 공정 | 장비 | 비고 |

| 전공정 장비 |

Photo | Coater, Developer, Stepper, Aligner | 실리콘웨이퍼를 가공하여 Chip을 만드는 작업 |

| Etch | Etcher, Asher, Stripper | ||

| 세정, 건조 | Wet Station, Wafer Scrubber, Dryer | ||

| 열처리 | Furnace, Anealing M/C | ||

| 불순물주입 | Ion lmplanter | ||

| 박막형성 | CVD, PVD, Epitaxial 성장, CMP | ||

| 조립장비 | Dicing | Scribber, Dicer | Chip에 리드선을 붙이고 패키징하는 작업 |

| Bonding | Die Bonder, Wire Bonder, Tuner Lead Bonder |

||

| Packing | Molding Press, Trimmers, Lead Anealer, Lead Former |

||

| Marking | Ink Marking, Laser Marking | ||

| 검사장비 | 검사 장비 | LSI검사시스템, VLSI검사시스템, 메모리검사시스템, CCD, 검사시스템, 트랜지스터검사시스템 | 단계마다 불량여부를 검사하는 작업 |

| 프로빙 장비 | 프로버, LASER Repair, Test Handler | ||

| 에이징 장비 | 에이징 장비, 번인 장비, IC 선별 장비 | ||

| 기타 장비 | Environment Chamber, Leak Detector, Pressure Cooker |

||

| 계측기 | 파형분석기, 트리밍장비 | ||

| 검사장비 | Optical Metrology, CD-SEM, TEM | ||

| 기타 관련 장비 |

Transfer System | Wafer 반송장치, 자동반송시스템, 자동반송Station | |

| 순수약품용 장비 | Ultra-filteration, Osmosis Unit, Sterilizer | ||

| 가스용 장비 | 가스생산, 가스정화기, 가스탐지 | ||

| 클린룸용 | Clean Bench, Clear-Tunnel, Clean Draft Chamber 공기정화 |

② 반도체 중고 장비 유통 산업

반도체 중고장비는 일반적으로 반도체 장비회사에서 1st Tier 반도체 Fab인 삼성전자, SK하이닉스, Micron, 도시바 등에 판매하여 활용되다가 신공정 설계, 일부 공정의 변경 등으로 활용도가 낮아질 경우 다시 시장으로 입찰을 하여 매각을 진행하게 됩니다. 전세계적으로 연간 약 7,000~8,000대의 반도체 전공정 중고장비가 입찰형식으로 매각이 되고 있습니다.

이에 당사와 같은 반도체 중고장비 매입, 매각 업체는 입찰을 통해 반도체 장비를 매입하게 되고 최종적으로 수요가 있는 Fab에 매각을 하게 되는데 주로 TSMC, UMC, SMIC, 동부하이텍 등에 매각을 하고 있습니다.

위와 같은 기본적인 반도체 중고 장비의 유통 구조 외에도 반도체 Fab간의 거래, 유통업체와 반도체 장비회사와의 거래, 유통업체와 Refurbisher 와의 거래, 유통업체 간의 거래 등 각 주체별 중고 장비 수요에 따라 다각적으로 거래가 이루어지고 있습니다.

▣ 산업의 특성

① 반도체 장비 산업

<반도체 장비의 특성>

| 구분 | 주요 내용 |

| 기술혁신이 급속히 진행중인 고위험 산업 | 한 세대 반도체 장비 부문에서 시장을 석권한 기업이라 해도 지속적인 R&D를 통해 차세대 반도체 공정기술의 전개방향을 정확하게 예측하고, 준비하지 않으면 도태되는 수밖에 없습니다. 이는 칩이 빠른 속도로 고집적, 고기능, 초경량화하는 데 따라서 반도체 공정기술 또한 빠른 속도로 변천하고 있으며, 반도체 장비란 바로 이러한 공정기술을 발현해 놓은 상품이기 때문입니다. |

| 고부가가치 산업 | 전형적인 지식기반 산업으로써, 고급 두뇌인력을 활용한 R&D에 사업의 성패가 달려있습니다. 장비별로 다소 편차가 있으나 하드웨어 비중 보다 소프트웨어 비중이 커서 전공정 장비의 경우 세트당 판매가격이 수십만-일천만달러를 상회하는 반면, 첨단 부분품 등 생산 원재료 구입비는 30% 내외에 불과합니다. 장비 제조업이 주로 창출하는 가치는 설계를 중심으로 조립, 검사측정, 설치 및 시운전, A/S 등이라 볼 수 있습니다. |

| 경기순환에 민감한 산업 |

반도체 설비투자 사이클이 실리콘 사이클의 진폭보다도 오히려 더 크기 때문에 반도체 경기 호조시에는 장비기업의 매출액 증가폭이 소자기업보다 큰 반면 불경기시에는 그 타격이 더 심합니다. 불경기시 소자기업은 출하가격이 하락하고, 재고가 늘어나는 손해를 입으나 장비기업은 생산량 자체가 격감하기 때문입니다. |

| 산업의 연관효과가 큰 산업 | 첨단 메카트로닉스 기술인 정밀 메카니즘 기술, Intelligent Control, Machine Vision기술과 함께 Process 노하우가 결집되어 자동화로봇을 이용한 정밀제어분야 자동차, 우주항공, 의료기기 등 타 정밀가공산업에의 파급효과가 매우 높은 산업입니다. |

| System Integration 산업 | 반도체장비 제조업은 하드웨어가 아닌 소프트웨어 부문에서 부가가치를 창출하는 산업입니다. 장비 제조공정의 중추 부문은 CAD Tool을 이용하여 장비를 주문처인 소자업계의 제조공정에 적합하게 System Design하는 것이기 때문입니다. |

| 비장치산업 | 반도체장비 산업의 가장 큰 자산은 대규모 시설투자를 통한 생산라인보다는 고도의 기술력이 체화된 인적자원의 총량 및 R&D를 통해 확보한 핵심 요소기술의 가치에 있기에 장비산업은 비장치 산업으로 분류됩니다. |

| 조립생산 산업 | 반도체 장비는 많은 분야의 기술이 집약되어 제작되기에 세계 어느 장비 제조기업도 장비생산은 조립생산범위를 벗어나지 못하고 있는 실정인데 이는 주요 구성품이 대부분 전문화되어 전문생산기업에서 제조하기 때문입니다. 장비의 하드웨어 전체 중 자체에서 생산하는 하드웨어를 기준으로 하면 그 비중은 20%를 초과하지 않습니다. |

| 다품종소량생산방식으로 중견 중소기업에 적합한 산업 | 소자기업 주문에 의해 장비가 제작되므로 기본적인 사양은 같지만 수요기업에 따라 설비의 사양이 달라 질 수 있고, 설비의 생산기간이 비교적 장기이며 생산대수의 제한이 있습니다. 따라서 대량의 양산체제가 아니므로 대형기업보다는 중견 중소기업에 적합한 산업이라 볼 수 있습니다. |

② 반도체 중고 장비 유통 산업

반도체 중고장비 거래 시장은 이러한 반도체 장비 산업의 특성을 그대로 가지고 있지만 동시에 거래의 특수성, 주요 수요처의 차이, 주요 장비의 차이 등으로 다소 상이한 측면도 가지고 있습니다. 반도체 장비를 제조하는 업체는 주로 제조업 기반인 반면, 반도체 중고장비를 거래하는 업체는 도매와 마케팅 및 서비스업을 기반으로 사업을 영위하고 있습니다.

그러한 영향으로 반도체 장비 업체는 공정별로 특화된 장비 분야에 집중하여 연구개발 및 생산을 하게 되기 때문에 수요가 한정적이지만 수익성은 상대적으로 높습니다. 그에 비해 반도체 중고 장비 유통업체는 공정별로 많은 반도체 장비를 보유하는 점이 주요 경쟁적으로 작용하기 때문에 다양한 장비들을 구비하면서 많은 수요처들을 대상으로 대응이 가능합니다. 반도체 장비 업체가 수주 및 적용 기술 및 장비에 따라 실적의 변동폭이 크지만 재고 부담이 적은 반면, 반도체 중고 장비 유통업체는 다수의 수요처와 거래를 하기 때문에 보다 안정적으로 사업을 영위할 수 있는 반면, 재고 부담에 대한 위험은 큰 편입니다.

이처럼 반도체 장비업체는 R&D 기능을 통한 원가절감과 기술경쟁력 확보가 주요한 요소인 반면, 반도체 중고장비 거래업체는 반도체 Fab의 중고장비 입찰과 관련된 정보, 적정한 Valuation, 구매 및 판매 전략이 주요한 요소라 볼 수 있습니다.

<반도체 장비 업체와 반도체 중고 장비 거래 업체의 특성 비교>

| 구분 | 반도체 장비 업체 | 반도체 중고 장비 거래 업체 |

| 주요 Player | 반도체 장비 OEM | OEM, Dealer, Refurbisher |

| 산업 구분 | 주문 생산형 제조업 | 도매업 및 마케팅업 |

| 주요 제품 Spec | 20nm-90nm 등 첨단공정 위주 | 130nm-0.5um 등 일반적 공정 위주 |

| 주요 수요처 | 삼성전자, SK하이닉스, 인텔 등 | TSMC, 동부하이텍, 매그나칩 등 |

| 수요처 범위 | 공정별 특화된 장비를 개발 및 생산하므로 상대적으로 수요처가 적음 |

공정별로 다양한 장비 라인업을 보유함으로써 상대적으로 수요처가 많음 |

| 재고부담 | 낮음 | 높음 |

| 핵심경쟁력 | R&D를 통한 원가경쟁력, 기술력 | 정보 네트워크, Valuation능력, 구매 전략 |

그 외에도 반도체 중고 장비 거래에는 구매 방식에 따른 차이가 존재합니다.

| 구매방식 | 위험 | 비용 |

| OEM 업체로부터 전체적인 Warranty를 보증받고 구매 | 저 | 고 |

| Refurbisher 서비스 이후 중고장비 구매 | 중 | 중 |

| 중고장비를 그대로 구매 | 고 | 저 |

<Compiled from presentations at SEMICON Europa 2014>

OEM 업체로부터 반도체 중고 장비에 대한 Warranty를 보증받고 구매할 시에는 장비의 성능을 보장받을 수 있으며 이에 따른 장비의 위험은 감소하지만 그만큼 구매 비용이 증가할 수 있습니다. 대신 Refurbisher로부터 서비스를 받은 중고장비를 구매할 시에는 구매 비용은 다소 감소할 수 있으나 Warranty 대비 장비 안정성에 대한 위험은 상대적으로 크다고 볼 수 있습니다. 중고장비를 그대로 구매할 경우 비용은 적게 소요되나 그만큼 장비에 대한 리스크가 크므로 Fab에서는 이러한 위험 요소를 잘 관리할 수 있어야 합니다.

▣ 산업의 현황 및 전망

반도체 장비 시장은 반도체 시장의 10% 이상 규모를 차지하고 있는 산업으로 반도체 경기와 산업 Cycle이 비례하며 후행하는 특징을 가지고 있습니다.

그러나, 반도체 장비 산업의 성장진폭은 반도체 산업의 성장 진폭보다 오히려 커서, 반도체 시장의 경기가 호전되면 장비업체의 매출액 증가폭이 반도체 소자업체보다 더 크게 나타나고, 불경기 시에는 그 타격이 반도체 소자 업체에 비하여 상대적으로 큽니다. 즉, 반도체 장비산업은 경기변동에 따른 경영실적의 변동성이 반도체 산업은 물론 타산업에 비하여 상대적으로 매우 큰 산업입니다.

반도체 장비 시장은 파운드리 시장의 성장, 중국의 반도체 투자 규모 확대, IoT시장의 확대에 따라 성장할 것으로 기대됩니다.

2020년부터 신종 코로나바이러스 감염증(코로나19)으로 비대면 경제가 활성화되고, ICT(정보통신기술) 기기 수요가 늘어나면서 파운드리 시장은 세계적 호황을 맞고 있습니다. 이에 따른 당사의 주요 매출처인 파운드리 업체의 투자 확대는 당사와 당사가 영위하고 있는 산업 전망에도 긍정적으로 작용할 것으로 보입니다.

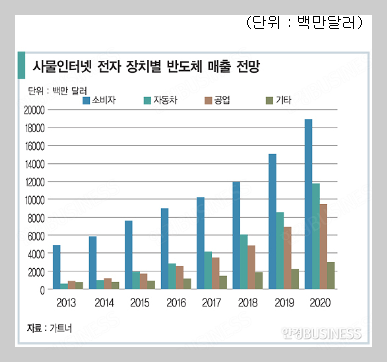

또한 사물인터넷(IoT) 시장의 성장은 기존 제품의 스마트화, 신규 기기(wearable 등)의 출연을 의미하며, 부품소자 관점에서 보면 수동 기기들의 능동화로 해석됩니다. 가장 기본적인 능동형 소자가 트랜지스터, 즉 반도체로, MCU에서 AP까지 비메모리는 물론이고 다양한 메모리 소자들이 작게는 전구에서부터 자동차까지 탑재되는 시대가 오고 있습니다.

시장조사업체 Gartner에 따르면 IoT 반도체 시장은 2020년 전체 반도체 시장의 10% 수준인 435억달러 규모로 전망하고 있습니다. 블루오션으로 급부상하고 있는 사물인터넷(IoT)용 반도체 시장이 당장 시장에 활력을 불어넣기엔 어려울 것으로 보이지만, 장기적으로 200mm, 300mm 중고장비 시장에서는 긍정적으로 전망하고 있습니다.

<IoT용 반도체, 센서 시장 규모>

(단위 : 백만달러)

| 구분 | 2014년 | 2020년 |

| IoT용 반도체 | 9,089 | 43,472 |

| IoT용 센서 | 1,251 | 10,113 |

<Gartner>

그 외에도 이미지센서 및 자동차용 반도체 시장의 성장은 지속될 것으로 전망되며 이는 300mm 신장비뿐만 아니라 200mm, 300mm 중고장비시장에도 긍정적인 영향을 줄 것으로 전망하고 있습니다.

▣ 경기변동과의 관계, 제품의 라이프 사이클

반도체 장비 산업은 반도체 산업의 경기와 관련이 깊으며 일반적으로 반도체 산업의 설비투자가 매출액 증가에 후행하기 때문에 반도체 산업 경기에 6개월 정도 후행하는 경향을 보이며, 경기의 진폭은 더 큰 경향을 보이고 있습니다.

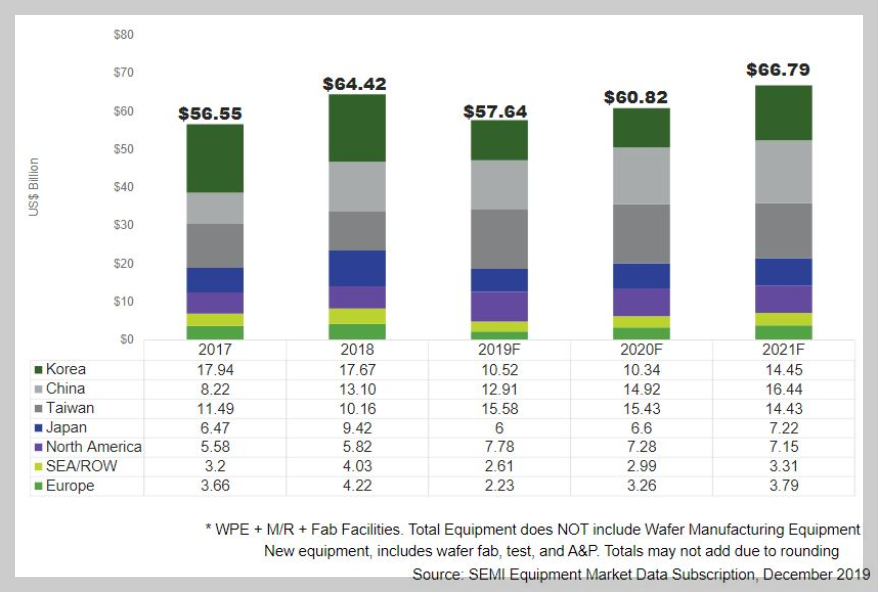

SEMI의 자료를 보면 반도체 설비투자는 2019년을 제외하고 꾸준히 성장할 것으로 예상하고 있습니다. 반도체 Fab의 장비 투자 규모는 전방산업의 가장 큰 부분인 전자 산업의 영향을 받으며 이에 따라 장비 산업에 영향을 미치게 됩니다. 2008년 미국발 금융위기 당시 전체적인 산업 경기가 위축됨에 따라 자연스럽게 반도체 산업과 반도체 장비 산업에도 부정적인 영향을 끼쳤습니다. 2012년 그리스발 유럽 경제 위기 때도 다소 경기가 위축된 모습을 보였으나 점차 회복세를 보였고, 2021년까지 점증적으로 시장규모가 증가할것으로 예측되고 있습니다.

반도체 중고 장비 산업도 반도체 Fab의 투자 규모와 반도체를 필요로하는 전자산업 전체의 경기의 영향을 받습니다. 반도체 산업이 위축될수록 반도체 중고 장비에 대한 수요도 감소하기 때문에 2008년 미국발 금융위기 당시에는 산업이 위축되었습니다. 그로 인해 반도체 중고장비 시장에는 반도체 Fab의 도산, 장비 처분 등으로 공급이 늘었으나 수요는 적었었습니다. 수요-공급 원칙에 따라 자연스럽게 반도체 중고 장비의 가격은 떨어졌었습니다. 당사는 이러한 기회를 포착하여 저가의 반도체 중고장비를 대량으로 구매해 이후 경기가 회복된 이후 큰 매각 차익을 시현할 수 있었습니다. 이와 같이 반도체 경기의 변동에 따라 적절한 타이밍의 매입, 매각 전략이 중요한시장입니다.

반도체 중고 장비 산업은 고도의 지식집약적인 산업입니다. 반도체 중고장비의 가격책정은 단순히 시간이 지나감에 따라 가격이 떨어지는 것이 아니라 시장의 공급과 수요에 따라 가격에 큰 변동성이 있습니다. 특히 구매, 판매 가격결정은 현 시점에서의 동일 장비의 시장 글로벌 수급뿐만 아니라, 과거의 구매, 판매가격 추이, 경쟁장비들의 가격, 잠재바이어들의 구매의향 및 향후 기술로드맵 등의 다양한 기술적 정보와 글로벌 시장정보를 이해하여야만 적확한 가격 의사결정이 가능합니다.

또한 반도체와 관련된 전반적인 산업 외에도 반도체 중고 장비 산업에서는 장비 개발 속도와도 밀접한 관련이 있습니다. 반도체 생산 규모를 확대하고 효율을 높이기 위해서 웨이퍼 크기는 점차 커지고 있습니다. 1990년대에는 150mm 웨이퍼, 2000년대에는 200mm, 2010년대에는 300mm로 점차 웨이퍼는 커지고 있으며 웨이퍼 크기에 따라 장비도 달라지고 있습니다. 450mm 웨이퍼 적용이 지체되면서 300mm / 200mm 중고장비 시장에 영향을 주고 있습니다.

200mm장비와 300mm 장비는 반도체를 생산하는데 쓰이는 용도 측면에서는 동일하나 미세화공정 가능 여부, 제품 성능 등에 따라 수요처가 다를 수 있습니다. 주로 300mm 장비는 AMAT, ASML 등 장비업체에서 공급이 이루어지고 있으며, 주요 수요처는 삼성전자, SK하이닉스 등 종합반도체업체 및 Foundry 업체 입니다. 200mm 장비는 주로 중고장비로 공급이 이루어지고 있으며, Foundry 업체 위주로 수요가 발생하고 있습니다.

| 구분 | 반도체 장비 | 반도체 소자기업 | 최종수요처 |

| 200mm 장비 | 주로 중고장비 | Foundry 업체 위주, 동부, 매그나칩, TI, Infineon, Sony TSMC, UMC, GF, SMIC |

컴퓨터, 휴대폰, 가전, 통신, 산업 및 군수, 자동차 등 |

| 300mm 장비 | AMAT, ASML, LAM, TEL, PSK 등 OEM이 공급 | IDM과 Foundry 위주, 삼성전자, SK하이닉스, 인텔 TI, Infineon, Sony TSMC, UMC, GF, SMIC |

컴퓨터, 휴대폰, 가전, 통신, 산업 및 군수, 자동차 등 |

20nm-90nm 수준의 고집적화 되어있는 반도체가 삼성전자, SK하이닉스 등 종합반도체 회사 및 Foundry업체에서 300mm 장비를 통해 생산이 되고 있으나, 현재까지도 200mm와 300mm 중고장비로 생산되는 반도체가 대다수입니다.

아이폰6를 보면 Advanced 기술로 생산되는 반도체 칩은 4개지만, 20여개 이상의 반도체 칩은 Matured 기술로 생산되고 있습니다. Mature Technology Chips는 200mm, 300mm 중고장비를 이용하여 주로 생산되며 아이폰6의 83% 반도체 칩이 Matured 기술로 생산가능합니다. 이에 따라 최신의 장비를 활용한 고사양의 반도체 칩이 아니어도 200mm 장비, 300mm 중고장비를 활용한 반도체 시장 수요가 충분한 상황입니다. 오히려 가격의 측면에서 Mature Technology Chips가 유리하기 때문에 시장에서는 널리 활용되고 있습니다.

현재는 300mm 웨이퍼 생산 장비가 주로 활용되고 있으나 IoT시장의 확대에 따른 센서, MEMS 등 제품 등의 수요 증대로 반도체 Fab, 특히 Foundry Fab들은 저가에 생산Capa를 확대하고자 적극적으로 200mm 웨이퍼 생산 장비를 구매해왔습니다. 이러한 환경에도 불구하고 대부분의 장비 업체들이 신규팹 투자가 적은 200mm 웨이퍼 관련 장비를 생산 중단하였고 200mm장비 재생산 계획이 없어 중고 장비 시장에서 Fab들의 구매가 커지고 있습니다.

▣ 경쟁 상황

반도체 중고 장비 산업은 일반적인 중고자동차, 일반적인 중고 물품과 다르게 장비의 특수성, 한정된 공급자 및 수요자, 가격, 제한된 정보 등의 차별화된 부분이 존재합니다. 또한 장비를 보관하기 위한 각 장비별로 향온, 향습 장치, 클린룸 등의 구축이 필요하며, 장기간 보유할 수 있는 넓은 공간과 필요한 경우 Refurbish가 제공되어야 하기 때문에 제조 관련 기술도 필요합니다. 이러한 특수성이 존재하기 때문에 일반적인 상거래와 상이한 측면이 존재하며 진입장벽으로도 작용하고 있습니다.

높은 진입장벽 하에 당사는 중고장비에 대한 Valuation 능력, 전세계 입찰정보에 대한 수집 능력, 국내외 네트워킹 능력, 수요자와 공급자에 대한 Needs의 파악, 다양한 서비스를 제공할 수 있는 기반 기술과 시설 확보 등이 주요 경쟁 포인트라 할 수 있습니다.당사는 세계 시장에서 반도체 중고 장비 유통업체 중 1위로 자리매김하였으며, 향후 강화된 서비스와 플랫폼 구축으로 시장 지위를 꾸준히 확보해나갈 계획입니다. 주요 Player는 미국의 Macquari사와 반도체 장비 회사인 Applied Materials, LAM Research, 일본의 Sumitomo Mitsui Financial Leasing 등이 있습니다.

반도체 중고장비의 시장참여자들은 전세계에 약 1,000개사 내외가 있으며 크게 딜러, 리퍼비셔, OEM(Original Equipment Manufacturer), End User로 구분되는데, 당사는 주로 딜러의 역할을 하면서 리퍼비셔의 역할을 겸임하는 비즈니스 모델입니다. 반면에 미국, 일본의 리스회사는 딜러 모델에 집중되어있고, 중국, 대만은 리퍼비셔가 주축을 이루고 있으며, 한국은 딜러와 리퍼비셔가 혼재되어있으며, 한국의 중소규모 딜러들은 부분적으로 리퍼비셔의 역할을 하고 있습니다.

▣ 회사의 현황

서플러스글로벌은 반도체 전공정, 후공정 중고장비의 매입매각 전문업체로서, 전 세계적인 네트워크를 기반으로 연간 수천대의 중고 장비를 거래하는 플랫폼 비즈니스를 수행하고 있습니다.

당사는 2000년 기업간 B2B 전자상거래회사로 시작하였으나 오프라인 거래에 집중한 신규 비즈니스 모델 개발을 통해 중고장비 매입, 매각 전문업체로 거듭났습니다. 2002년 하반기부터는 전자산업분야의 장비 거래에 집중하여 Network 장비, 계측기, SMT 장비, 자삽기, 반도체 전공정, 후공정 장비 등으로 취급품목을 꾸준히 확대개편 해왔으나, 현재는 전략적으로 반도체 장비 위주로 전문적인 역량을 발휘하고 있습니다.

당사는 단순히 중고장비의 매입과 매각의 범위를 넘어서, 매각 대행서비스, 글로벌 소싱 서비스, 물류서비스 등을 제공할 뿐 아니라 장비 가동 테스트, 보상판매, Reconfiguration, Refurbishment 등 제조 및A/S서비스에도 역량을 발휘하여 전세계 다양한 고객사의 Needs를 충족시키고 고객사별로 최적화된 솔루션을 제공하고 있습니다. 당사의 중고 장비 매입, 매각과 관련한 주요 프로세스는 다음과 같습니다.

우선적으로 시장조사 후 반도체장비 매각 입찰에 참여하여 낙찰 시 구매 계약을 하게 되고, 라인에서 해체하여 당사 전시장으로 운송을 합니다. 전시장에서 가동테스트, Refurbishment 등을 한 후 해당 장비를 보관하면서 마케팅&세일즈를 수행합니다. 이후 적정한 매각처를 찾게 될 시 판매 계약을 통해 차익을 시현하게 됩니다.

특히 당사는 용인에 위치한 대규모의 전시장에 1,200여대의 다양한 장비를 재고로 보유하고 있으며, 반도체 장비 생산 및 거래의 중심 국가들을 아우르고 있는 글로벌 네트워크로 시장에서 선도적 지위를 누리고 있으며, 중국, 대만, 미국, 일본, 싱가포르에 현지법인을 두고 30여명의 마케팅 전문가들의 전문성과 회사 내 효율적인 의사결정 프로세스를 통해 성장세를 이어가고 있습니다.

▣ 핵심 경쟁력

① 반도체 중고장비 시장에 대한 집중화 전략

당사는 글로벌 리스회사 대비 반도체 중고장비 시장에 집중하여 설립 이후 약 21년 간 30,000대 이상의 중고장비를 전세계 40여개국에 거래하였고, 연간 1,000대 내외의 장비를 판매하고 있는 전세계 1위 업체입니다.

반도체 중고장비 시장에 집중화된 마케팅 전략을 갖추고 있고, 고객의 Needs에 맞춘다양한 서비스를 제공함과 동시에 빠른 의사결정과 과감한 투자로 수익성 높은 장비를 원활하게 확보하고 있습니다.

② 글로벌 네트워크

국내 시장 및 한정된 시장에서 사업을 하는 국내 업체 대비, 중국, 미국, 대만 등 글로벌 네트워크를 통한 넓은 사업 범위와 높은 시장 확장 가능성을 가지고 있습니다. 5개의 미국, 대만, 중국, 일본, 싱가폴에 있는 현지법인에 글로벌 반도체장비업계의 현지 전문가들로 팀을 구성하여 현지 고객들의 수요파악과 서비스 강화를 꾀하고 있습니다. 현지 법인 외에도 글로벌 온라인 마켓플레이스를 제공하고 있으며, 장비 거래와 관련한 많은 정보를 수시로 업데이트함에 따라 적시적인 서비스를 제공할 수 있습니다. 해외 고객들은 온라인 마켓플레이스를 통해 정보를 획득하고, 당사 전시장에 방문하여 검수 및 테스트를 통해 장비 구매로 이어가고 있습니다.

③ 다양한 장비 라인업 구축

타 경쟁업체 대비 월등히 많은 1,200대 이상의 반도체 전, 후공정에 이르는 중고장비를 다수 보유함으로써 고객에게 원하는 장비를 제공하고 다양한 서비스를 제공할 수 있습니다.

④ 방대한 데이터시스템

자체개발해온 CRM System에 재고, 입찰 정보, 시장 동향, 구매자/수요자 등에 대한정보체계를 구축하여 적정한 Valuation과 빠른 시장 대응이 가능합니다.

▣ 반도체 중고장비 Cluster 설립 및 Open Market 구축

당사는 반도체 중고 장비의 글로벌 허브로 자리매김하기 위하여 다양한 신규 사업을 육성하고 있습니다. 시장지배력과 고객 만족도 극대화를 위하여 반도체 중고장비 클러스터 설립 및 오픈마켓 구축, 1차 시장에 진출하는 발판인 장비 개발 사업을 추진하고 있습니다.

반도체 중고장비 시장은 분산화된 시장으로 전세계 고객들은 Source 장비, 서비스, 부품을 구매하는데 큰 어려움을 겪고 있습니다. 이러한 점에 착안하여 당사는 전세계고객들에게 장비, 서비스, 부품을 일괄적으로 제공하는 플랫폼 구축을 추진 중에 있으며, 이는 44,473평방미터의 반도체 중고장비 클러스터와 반도체 중고장비 전용 글로벌 오픈마켓을 통하여 구현을 하고자 합니다.

반도체 중고장비 클러스터는 20~30개의 중소규모 협력회사를 입주시켜 당사에서 제공하기 힘든 부품, 서비스를 글로벌 고객들에게 제공함으로써 서비스 기능 제고와 협력사와의 시너지 효과를 동시에 얻고자 하고 있습니다. 당사는 대규모의 부지를 확보하여 협력회사에 클린룸, 사무실, 창고, 컨퍼런스룸 등의 고객 맞춤형 임대사업을 추진하고, 장비, 소재 개발을 위한 Lab 서비스도 제공할 예정입니다. 그 외에도 반도체 장비 교육센터와 벤처 인큐베이션 센터를 운영하여 관련 산업 육성과 국내외 반도체 업체의 활로를 개척해주는 서비스도 제공하고자 하고 있습니다. 당사는 이를 위해 2010년 9월 반도체 장비 리펍 협의회를 조직하였고, 2011년 7월에는 국제반도체 장비재료 협회 SEMI와 포괄적 협력 MOU를 체결하였습니다. 2016년에는 한국반도체산업협회와 업무협의를 거치는 등 오랜기간동안 사업 계획을 세우고 진행을 해왔습니다. 가까운 시일 내에 사업화가 진척될 것으로 예상하고 있습니다.

글로벌 오픈마켓은 온라인 플랫폼으로 반도체 중고장비 클러스터와 함께 고객의 Needs를 수집하고 적정한 서비스를 매칭하여 효과적인 반도체 중고장비 관련 서비스를 제공하기 위한 시스템입니다. 당사는 이렇게 반도체 중고장비 클러스터와 글로벌 오픈마켓을 통하여 온오프라인을 아우르는 반도체 중고장비 회사로 거듭나고자 하고 있습니다.

▣ 주요 제품 등의 매출현황

▣ 원재료 및 생산설비

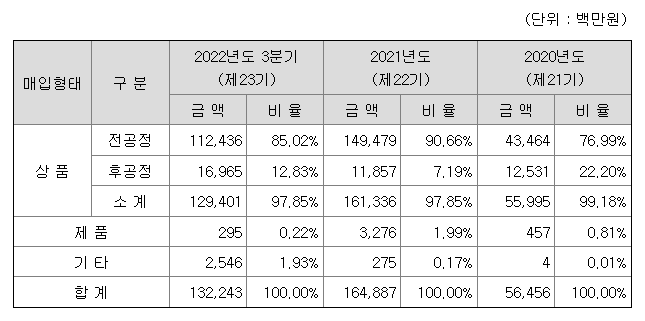

① 매입현황

② 영업용 설비에 관한 사항

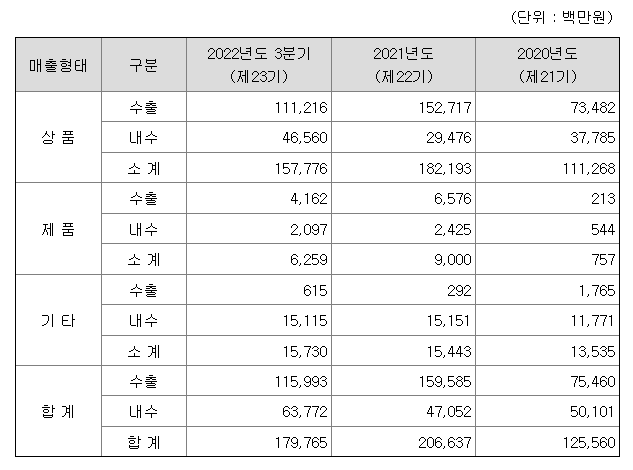

▣ 매출실적

▣ 주요 계약 및 연구개발 활동

① 연구개발비용

(단위 : 백만원, %)

| 구분 | 2022년 3분기 | 2021년도 | 2020년도 |

| 비용 처리 | 438 | 327 | 217 |

| 합 계 (매출액 대비 비율) | 438(0.3) | 327(0.2) | 217(0.2) |

② 연구개발실적

| 연구과제 | 연구기관 | 주요내용 | 연구결과 |

| Deep silicon etcher 개발 | 연구개발 전담부서 |

중고 Ether 장비를 개조하여 IGBT 나 MEM용 Ether개발 | ICP source 조사, 전략적 협력업체 미팅, DEMO 기 제작 기안 |

| 중고 반도체 장치를 이용한 200 mm Etch 개발 | 연구개발 전담부서 |

중고 300 mm etch 장비를 개조하여 200 mm 반도체 etch 장치 개발 |

개조 부품, 주요 부품의 제조 기술 확보 DEMO 기 제작 |

③ 지적재산권 현황

| 구분 | 출원국 | 출원/등록번호 | 출원/등록일자 | 발명의 명칭 |

| 특허등록 | 국내 | 10-2022-0029118 | 2022-03-08 | 측정표준웨이퍼의 제조방법 및 전자소자에 사용되는 산화물의 C-V특성을 측정하는 장치 |

▶ 재무 분석

▣ 주요 주주현황 (기준 : 2022년 3분기)

| 주주명 | 소유주식수(주) | 지분율(%) |

| 김정웅 | 12,728,200 | 34.4% |

| 박병도 | 4,724,000 | 12.8% |

| 함께웃는재단 | 1,332,000 | 3.6% |

| 조아라 | 434,270 | 1.2% |

| 김민찬 | 384,400 | 1.0% |

| 김정석 | 383,600 | 1.0% |

| 두혜옥 | 302,400 | 0.8% |

| 김강민 | 77,000 | 0.2% |

| 김규민 | 77,000 | 0.2% |

| 김도형 | 532,246 | 1.4% |

| 합 계 | 20,975,116 | 56.7% |

▣ 요약 연결재무제표

① 재무상태표

② 손익계산서

▣ 요약 별도재무제표

① 재무상태표

② 손익계산서

▶ 주요 지표 및 분석

▣ 손익계산

| 구분 | 2020년 지표(전년비증감율) |

2021년 지표(전년비증감율) |

2022년 (추청치) 지표(전년비증감율) |

| 매출액 | 1,256억(+13.81%) | 2,066억(+64.57%) | 2,154억(+4.24%) |

| 영업이익 | 154.2억(+467.1%) | 307.5억(+99.46%) | 293.0억(-4.72%) |

| 순이익 | 115.2억(+661.0%) | 277.2억(+138.5%) | 252.0억(-9.08%) |

▣ 가치/수익/안정성 지표

| 구분 | 2019년 | 2020년 | 2021년 |

| BPS(원) | 3,413 | 3,818 | 4,598 |

| PER(배) | 55.93 | 10.12 | 5.85 |

| PBR(배) | 0.70 | 0.82 | 0.95 |

| EPS(원) | 43 | 311 | 749 |

| ROE(%) | 1.28 | 8.98 | 18.89 |

| ROA(%) | 0.85 | 5.80 | 11.13 |

| EV/EBITDA(배) | 15.89 | 8.00 | 6.69 |

| 부채비율 | 43.03 | 66.07 | 70.79 |

| 자본유보율 | 3,335.80 | 3,647.19 | 4,368.04 |

▣ 분석

반도체 장비 업종 내의 상장기업 중에 반도체 중고 장비 사업을 전문적으로 영위하는 곳이 사실상 전무합니다.

반도체 신규 장비를 공급하는 원익IPS, 주성엔지니어링, 유진테크와 비교해 보면 서플러스글로벌의 PER 밸류에이션은 상대적으로 저평가되어 있습니다.

서플러스글로벌은 중고 장비를 매입해서 재고 자산으로 확보한 이후, 반도체 소자 제조사에 재고 자산을 판매하는 과정을 통해 매출과 영업이익이 발생합니다. 다수의 수요처와 거래를 하기 때문에 보다 안정적으로 사업을 영위할 수 있는 반면, 재고 부담에 대한 위험은 큰 편이나 재고 자산(중고 장비)이 많다고 해서 무조건 부정적인 것이 아니라, 보유하고 있는 재고 자산 (중고 장비)을 처음에 구입한 가격보다 훨씬 높은 가격에 팔 수 있다면 매출과 이익 측면에서 긍정적입니다.

그런데 재고 자산(중고 장비)을 언제, 어떤 가격에 팔 수 있는지 예상하기 어렵기 때문에 기업가치를 평가하기가 애매한 부분이 있습니다.

서플러스글로벌은 용인 신사옥을 반도체 중고 장비, 서비스, 부품의 허브로서 활용하여 20~30개의 중소기업 협력사를 입주시켜 서플러스글로벌이 직접 제공하기 힘든 부품, 서비스를 글로벌 고객들에게 제공함으로써 서비스 기능 제고와 협력 사와의 시너지 효과를 동시에 얻고자 하고 있습니다. 협력사에 클린룸, 사무실, 창고, 컨퍼런스룸 등의 고객 맞춤형 임대사업을 추진하고, 장비, 소재 개발을 위한 Lab 서비스도 제공할 예정이므로 유형 자산(용인 신사옥)을 활용한 사업 다각화도 PER 밸류에이션 저평가 해소에 이바지할 것으로 기대되고 있습니다.

서플러스글로벌이 실적 성장을 이어가려면 반도체 장비 시장 분석 능력과 예측 능력과 함께 반도체 생산시설의 장비 라인업 정보, 장비별 가격 변화 추이 등 다양한 정보를 지속적으로 보유하고 업데이트해야 합니다. 만약에 글로벌 트렌드를 잘못 예측하여 과다하게 재고 자산(매각하기 어려운 중고 장비)을 보유하고 있을 경우에는 기회 비용의 증가 또는 재고 회전율의 감소 측면에서 부정적입니다.

'주식투자 > 종목분석' 카테고리의 다른 글

| 에코프로 분석과 전망! 세계 1위의 배터리 기술력 제2의 삼전! 황제주 에코프로~ (27) | 2023.09.13 |

|---|---|

| 최대 실적을 갱신 중인 산업용 정밀 Fitting 및 Valve의 강자 비엠티 (0) | 2023.06.08 |

| 방탄이 이끈 빅히트 !! 하이브 바람을 타고 글로벌을 뒤흔들다~ (0) | 2023.03.05 |

| 고효율 LED 조명용 실리콘렌즈 제조기업 아이엘사이언스 (0) | 2023.01.27 |

| 성장의 지속가능 국내 1위 정보통신장비 공급업체 머큐리 (0) | 2023.01.22 |