기타 전문 도매업 - 미래반도체 -

미래반도체는 전자, 전기제품 또는 부품제조, 판매 및 수출입업을 사업의 목적으로 하고 있으며, 반도체 유통업을 주사업으로 하고 있습니다. 삼성전자 출신의 반도체 전문가들이 모여 IT 발전에 기여하고자 종합반도체 Provider를 목표로 1996년 1월 설립되었습니다. 설립과 동시에 삼성전자 반도체 대리점으로 등록되어 현재까지 지속적인 거래를 유지하고 있습니다.

| 목적사업 | 비고 |

| 1. 전자, 전기제품 또는 부품제조, 판매 및 수출입업 2. 전자, 전기제품 및 부품 판매 대행업 3. 갑류 무역업 4. 반도체 관련제품 제조 및 판매서비스업 5. 위 각호에 관련된 부대사업 일체 |

영위하는 사업 |

| 1. 전자, 전기제품 및 부품 연구개발 2. 부동산 임대업, 투자관리 및 매매업 |

영위하고 있지 않은 사업 |

회사의 연혁

| 일자 | 내역 |

| 1996.01.04 | 삼성전자 반도체 대리점 계약 |

| 1996.01.14 | 길원전자(주) 설립 |

| 1997.10.00 | 상호변경:미래반도체(주),사업장 이전:구로 |

| 1997.12.00 | 창원지점 설립 |

| 1998.08.00 | 삼성반도체 Memory A/S Center 개설(용산) |

| 2000.11.00 | Fairchild Korea 최우수 반도체 대리점 선정 |

| 2001.07.00 | Fairchild 반도체 Sample 매장 Open |

| 2003.10.01 | 서초동 선영빌딩 매입(사옥) |

| 2004.01.00 | 본사 이전:서초동 사옥 |

| 2006.09.01 | 삼성 STORAGE 유통 직판 계약 |

| 2007.01.00 | 창원지사->구미영업소로 이전 |

| 2008.01.01 | 아이씨마스터(주) 계열사 설립 |

| 2012.08.01 | 삼성디스플레이(주) 대리점 계약 |

| 2013.08.01 | IXYS SEMICONDUCTORS 대리점 계약 |

| 2014.05.01 | 넥스원이노베이션 대리점 계약 |

| 2014.06.01 | 실리콘마이터스 대리점 계약 |

| 2018.08.27 | 삼성 전장용 반도체 시장 진입 |

| 2020.12.31 | 매출 2,183억 달성, 국세청 우수 납세자 표창 |

| 2021.12.31 | 매출 3,280억 달성 |

주주에 관한 사항

◆ 최대주주 및 그 특수관계인의 주식소유 현황

(단위 : 주, %)

| 성 명 | 관 계 | 주식의 종류 |

소유주식수 및 지분율 | |||

| 기 초('21.01.01) | 기 말(2022.12.19) | |||||

| 주식수 | 지분율 | 주식수 | 지분율 | |||

| 이 정 | 최대주주 | 보통주 | 1,967,167 | 91.67 | 9,835,835 | 91.67 |

| 전혜숙 | 특수관계인 | 보통주 | 178,833 | 8.33 | 894,165 | 8.33 |

| 계 | 보통주 | 2,146,000 | 100 | 10,730,000 | 100 | |

주) 2022년 7월19일 액면분할(1주당 액면금액 500원 → 100원) 을 통하여 2,146,000주에서 10,730,000주로 발행주식총수가 변경되었습니다.

◆ 5% 이상 주주의 주식소유현황

(단위 : 주)

| 구분 | 주주명 | 소유주식수 | 지분율 |

| 5% 이상 주주 | 이정 | 9,835,835 | 91.67% |

| 전혜숙 | 894,165 | 8.33% |

주요 사업

미래반도체는 전자, 전기제품 또는 부품제조, 판매 및 수출입업을 사업의 목적으로 하고 있으며, 반도체 유통업을 주사업으로 하고 있습니다.

삼성전자 출신의 반도체 전문가들이 모여 IT 발전에 기여하고자 종합반도체 Provider를 목표로 1996년 1월 설립되었습니다. 설립과 동시에 삼성전자 반도체 대리점으로 등록되어 현재까지 지속적인 거래를 유지하고 있습니다.

미래반도체가 공급하는 대표적인 메모리 상품으로는 DRAM, NAND Flash, SSD 등이 있습니다. 시스템반도체 상품으로는 Touch controller IC, Camera Image Sensor, PMIC등이 있으며, 일부 제품의 경우 Foundry 형태로도 공급하고 있습니다. 기타 상품으로 디스플레이를 공급하고 있으며, 삼성전자와 메모리 AS서비스 대행 계약을 맺고 세계 유일의 메모리 AS센터를 운영하고 있습니다.

(단위 : 백만원)

| 품 목 | 판매 개시일 | 주요상표 | 2021년 매출액(비율) |

제 품 설 명 |

| 메모리 | 1996.01.04 | - | 225,265 (68.7%) |

DRAM(PC 및 전자제품 데이터 저장하는 장치), NAND Flash(전원이 없는 상태에도 데이터가 계속 저장되는 플래시메모리), SSD(고속 보조기억 장치) 등 |

| 시스템반도체 | 1996.01.04 | - | 98,871 (30.1%) |

Touch Controller IC(터치 화면 압력 감지), Camera Image sensr(피사체 정보를 정기적 영상신호로 변환), PMIC(전자기기 전력을 배분하여 전원 관리) 등 |

| 기타 | 1996.01.04 | - | 3,592 (1.2%) |

디스플레이 등 |

국내 반도체 유통 산업은 반도체 제조 기업의 필요에 의해 형성되었습니다. 반도체 생산 라인을 멈출 때마다 높은 비용이 수반되어 제품 생산을 멈추기 힘든 산업의 특성상, 수요 변동에 따른 생산의 즉각적인 변동이 어렵기 때문에 대리점을 통해 재고관리를 용이하게 할 수 있습니다. 또한 반도체 수요처는 그 종류와 수가 매우 많으므로 제조사가 모든 업체를 직접 관리하는 것보다 대리점을 통하는 것이 효과적이기 때문입니다.

국내 최대의 반도체 제조 기업인 삼성전자의 유통 대리점의 경우 현재 미래반도체 포함 총 3개사가 존재합니다. 미래반도체의 경우 삼성전자 반도체 기술영업 엔지니어 출신 이정 대표이사를 포함하여 임원진의 대부분이 근속연수가 오래된 삼성 반도체 출신 임직원으로 구성되어 있어 삼성전자 및 삼성 계열사와의 커뮤니케이션이 매우 용이하며, 이러한 경쟁력을 통해 1996년 회사 설립 이후부터 지금까지 꾸준히 삼성전자와의 안정적인 관계를 이어 나가고 있습니다.

시장 현황

◆ 시장의 특성

① 주요 목표시장

미래반도체는 메모리, 시스템반도체, 기타(디스플레이 등) 제품을 판매하고 있으며, 납품된 반도체는 Data center, Automotive, Smart phone, Home appliance, Desktop 등 다양한 곳에 활용되고 있습니다.

따라서 주요 목표시장은 국내 휴대폰 제조업체, 컴퓨터 제조업체 등 다양한 IT제품을 생산하고 있는 산업입니다.

② 반도체 수요 변동 요인

글로벌 반도체 시장의 제품 수명 주기는 제품마다 다르며, 새로운 제품의 개발 및 생산을 위해서는 대규모 투자가 필요한 장치 산업입니다. 이러한 반도체 산업은 과거로부터 미국 대통령 선거와 마이크로소프트의 윈도우 업데이트 주기의 영향에 따른 호황과 불황이 약 4년 주기로 발생했습니다. 이는 주요 수요처인 미주의 거시경제 순환 사이클(Business Cycle)과의 연관성이 매우 컸습니다.

과거 1차 반도체 슈퍼사이클은 1994~1995년에 PC 수요가 급증하면서 발생하였습니다. 이 시기에 DRAM 가격은 연평균 20% 상승하였으며, 반도체 호황의 정점에서 다수 기업은 반도체 장기호황을 예상했지만 PC수요 위축 등으로 Down-Cycle에 진입했습니다. 그리고 2차 반도체 슈퍼사이클은 2017~2018년 데이터센터 수요 증가로 발생하였습니다. 클라우드 초기 성장 단계에서 주도권 확보를 위해 기업들이 데이터센터 투자를 확대하면서 이 시기에 DRAM 가격은 연평균 30% 상승하였지만, 2019년 서버수요 위축 및 미중 무역분쟁 등으로 Down-Cycle에 진입했습니다.

최근 반도체 수요는 경제회복, Digital Transformation 가속화에 따른 산업구조 변화, 수요 다변화 등으로 중장기적 성장이 전망됩니다. COVID-19로 인해 재택근무, 온라인 쇼핑 등 비대면 산업의 성장이 촉진됐으며 향후에도 이러한 비대면 활동은 New Normal로 일상화될 가능성이 높습니다. 이에 따라 AI 구현이 중앙화된 클라우드에서 엣지(Edge, 사용자 기기)로 변화하고, 자율주행, 스마트시티 등 신수요가 창출되면서 반도체 수요는 중장기적 성장할 것으로 예상됩니다.

반도체의 수요처는 다양한 IT기기 개발과 성장으로 다변화되고 있지만, 2024년까지 반도체의 최대 수요처는 기존 주력 시장인 통신기기와 컴퓨터로 예상됩니다. 반도체의 수요처는 2020년 기준 통신기기(36%)와 컴퓨터(36%)이며 다음으로 산업재(11%), 소비자가전(9%), 자동차(8%) 순이며 2024년에도 유사한 비중을 유지할 전망입니다. 그러나 2025년 이후에는 전기차 보급 확대, 5G 통신망 구축에 따른 관련 산업 성장 등으로 반도체 수요처 다변화는 더욱 가속화될 것으로 예상됩니다.

③ 규제환경 등

반도체 공급망은 지난 수십 년에 걸쳐 글로벌 지역 간 전문화, 분업화가 이루어졌지만 COVID-19 및 자연재해로 공급망의 병목 지점에 문제가 생겼을 때 공급망 전체 기능이 정지되는 등의 교란이 발생했습니다. 따라서 각국은 변화된 대내외적 환경 속에서 효율성에 따른 국제 분업 체계보다는 자국 반도체 산업 보호와 위기로부터의 회복력에 초점을 둔 정책을 펼치고 있습니다.

이러한 상황에서 한국 또한 반도체 산업에서의 국가 경쟁력을 더욱 끌어올리기 위해 5년간 기업 투자 340조원 달성과 2030년까지 비메모리 반도체 시장 점유율을 10%까지 끌어올리겠다는 목표를 제시하였고, 이를 위해서 인프라 지원, 규제 특례, 세제 지원 등을 담은 방안들을 발표하였습니다. 이처럼 국가 차원의 반도체 산업 육성이 활발해지면서 반도체 생태계 내에 있는 다양한 기업들이 반사이익을 누릴 것으로 보입니다.

◆ 시장 규모 및 전망

반도체는 모든 IT 제품의 필수적인 핵심 부품으로서, PC를 비롯해 통신장비 및 통신 시스템, 자동차, 디지털 가전제품, 산업기계 등 그 적용 분야가 매우 광범위합니다. 2020년은 COVID19에 따른 팬데믹과 미-중 무역갈등의 격화로 인해 글로벌 금융위기 이후 처음으로 세계 경제 성장률이 마이너스로 전환되며 메모리 시장 환경도 당초 기대 대비 부진했습니다. 고객의 보수적인 재고 운영이 지속되며 예상 대비 수요 증가율이 둔화되었으며 가격도 약세 전환되었으나, 공급 업체들이 보수적인 투자 및 생산 기조를 유지함에 따라 연말로 갈수록 업계 재고가 정상화되고 수급도 안정을 찾아가기 시작함에 따라 2020년 반도체 시장은 +10.4%, 메모리 시장은 +13.5%의 상승을 기록하였고 2021년 반도체 시장은 +25.0%, 메모리 시장은 +33.2%의 성장을 보였습니다.

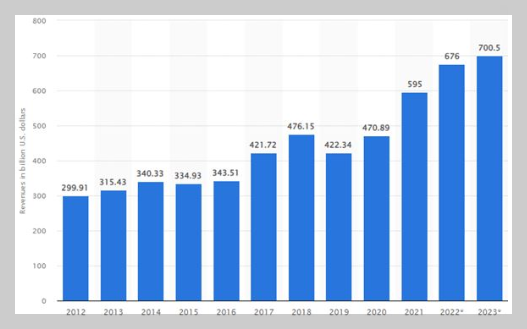

시장조사기관 statista에서 올해 7월 발표한 자료에 따르면 글로벌 반도체 시장은 전체 산업 매출액 기준 2023년까지 꾸준히 상승할 것으로 예상하고 있습니다. 이는 COVID-19의 불확실성이 지속되는 가운데 백신 보급 확대를 기반으로 경제활동 제한의 완화 기조에 따른 긍정적 요인의 영향입니다. 그러나 시장조사기관 Gartner에서는 올해 글로벌 반도체 매출 증가율 전망치를 직전 분기에 발표한 기존 13.6%에서 7.4%로 하향 조정하였습니다. 금리 인상, 인플레이션 등으로 경제 정상화가 지연되는 요인으로 인해 성장률이 둔화되지만 성장세는 지속될 것으로 예상하고 있습니다.

< 2012~2023 글로벌 반도체 산업 매출액 전망 (단위: 십억 USD) >

주요 제품

◆ 주요 제품 등의 현황

| 구분 | 품목 | 설명 |

| 메모리 반도체 | DRAM | DRAM(Dynamic Random-Access Memory)은 RAM의 한 종류이며, 일반적으로 컴퓨터 및 전자제품의 데이터를 저장하는 장치입니다. 구조가 간단해 집적이 용이하고 전력소모가 적어 대용량 임시기억장치로 사용되며, 정보를 유지하려면 지속적으로 전기공급이 필요한 휘발성 메모리입니다. 현재 Automotive, Mobile, Network, PC, IT제품 등 전자기기 전반에 걸쳐 DRAM이 사용되고 있습니다. |

| NAND Flash | NAND Flash는 전원이 꺼지면 저장된 자료가 사라지는 DRAM이나 SRAM과 달리 전원이 없는 상태에서도 데이터가 계속 저장되는 플래시메모리를 말합니다. 이런 특징 때문에 비휘발성 메모리라고 불리며, 최근에는 스마트폰, PC의 주저장장치로 활용되며 사물인터넷(IoT), 빅데이터, 인공지능(AI)의 개발과 함께 다양한 분야에 적용되고 있어 수요가 증가하고 있습니다. | |

| SSD | SSD는 메모리 반도체를 이용한 차세대 저장매체 즉 하드디스크(이하 HDD)를 대체하는 고속의 보조기억 장치라 할 수 있으며, 컨트롤러와 DRAM, NAND를 사용하여 HDD 보다 무게와 소음, 발열을 줄이고 성능을 향상시킨 제품을 말합니다. PC, Data Center, Automotive 등 다양한 분야에 적용되고 있습니다. | |

| 시스템 반도체 | Touch controller IC | Touch controller IC란 터치스크린 화면의 압력 감지를 통해 전기적 신호를 받아 처리하는 ic입니다. |

| Camera Image Sensor | Camera Image Seonsor는 피사체 정보를 읽어 전기적인 영상신호로 변환해주는 장치입니다. 즉 빛 에너지를 전기적 에너지로 변환해 영상으로 만드는데, 카메라의 필름과 같은 역할을 하게 됩니다. | |

| PMIC | Power Management IC는 각종 전자기기에 들어오는 전력을 해당 기기에 적합하게 변환하고 배분 및 제어하는 전력반도체입니다. 필요한 전력을 각 시스템에 맞게 배분함으로써 전원을 효율적으로 관리하여 필요한 물리적 공간을 줄여줍니다. |

◆ 주요 제품 및 서비스의 매출현황

미래반도체의 주요 제품은 메모리, 시스템반도체, 디스플레이 등 기타 상품과 메모리 AS 서비스 용역 매출로 구성됩니다. 최근 3사업연도의 매출 현황은 다음과 같습니다.

(단위: 백만원)

| 매출 유형 |

품 목 | 2022년도 3분기말 (제27기) |

2021년도 (제26기) |

2020년도 (제25기) |

2019년도 (제24기) |

||||

| K-IFRS | K-IFRS | K-IFRS | K-IFRS | ||||||

| 검토받은 재무제표 | 감사받은 재무제표 | 감사받지 아니한 재무제표 | 감사받지 아니한 재무제표 | ||||||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 상품 매출 |

메모리 | 169,877 | 43.2% | 225,265 | 68.7% | 142,730 | 65.4% | 105,762 | 61.5% |

| 시스템반도체 | 221,739 | 56.4% | 98,871 | 30.1% | 56,890 | 26.1% | 45,235 | 26.3% | |

| 기타 | 1,042 | 0.3% | 3,592 | 1.1% | 18,388 | 8.4% | 20,560 | 12.0% | |

| 용역매출 | 226 | 0.1% | 318 | 0.1% | 287 | 0.1% | 275 | 0.2% | |

| 합 계 | 392,883 | 100.0% | 328,046 | 100.0% | 218,296 | 100.0% | 171,832 | 100.0% | |

매출 및 수주상황

◆ 매출실적

미래반도체의 매출은 메모리, 시스템반도체 등의 상품매출과 반도체AS 용역으로 구분됩니다. 이중 상품매출이 99.9% 이상을 차지하며, 22년 3분기 기준 메모리 매출이 43.2% 수준, 시스템반도체가 56.4% 입니다. 상품 매출은 반도체 수요 증가에 힘입어 19년 이후로 계속 증가하는 추세로, 연평균 50.0% 성장했습니다. 시스템반도체 매출의 경우 22년 3분기 연환산 기준 연평균 97.9% 가량 증가했는데, 21년 8월과 22년 4월에 시스템반도체 신규 거래처가 추가된 영향입니다. 21년까지는 메모리 매출 비중이 60% 이상을 차지하였으나, 시스템반도체 비중이 상대적으로 증가하면서 22년 3분기 기준 메모리 비중은 43.2%로 감소했습니다.

(단위: 백만원)

| 매출 유형 |

품 목 | 2022년도 3분기말 |

2021년도 | 2020년도 | 2019년도 | |

| (제27기) | (제26기) | (제25기) | (제24기) | |||

| K-IFRS | K-IFRS | K-IFRS | K-IFRS | |||

| 검토받은 재무제표 |

감사받은 재무제표 |

감사받지 아니한 재무제표 | 감사받지 아니한 재무제표 | |||

| 상품 매출 |

메모리 | 수 출 | 111,646 | 121,538 | 71,018 | 51,948 |

| 내 수 | 58,230 | 103,727 | 71,712 | 53,814 | ||

| 소 계 | 169,877 | 225,265 | 142,730 | 105,762 | ||

| 시스템반도체 | 수 출 | 114,747 | 83,693 | 50,309 | 38,283 | |

| 내 수 | 106,992 | 15,178 | 6,581 | 6,952 | ||

| 소 계 | 221,739 | 98,871 | 56,890 | 45,235 | ||

| 기타 | 수 출 | - | 2,539 | 15,209 | 16,923 | |

| 내 수 | 1,042 | 1,053 | 3,179 | 3,637 | ||

| 소 계 | 1,042 | 3,592 | 18,388 | 20,560 | ||

| 용역매출 | 소 계 | 226 | 318 | 287 | 275 | |

| 합 계 | 수 출 | 226,393 | 207,770 | 136,536 | 107,154 | |

| 내 수 | 166,490 | 120,276 | 81,760 | 64,678 | ||

| 합 계 | 392,883 | 328,046 | 218,296 | 171,832 | ||

원재료 및 생산설비

◆ 주요 원재료 매입 현황

(단위 : 백만원)

| 구분 | 2022년도 3분기말 |

2021년도 | 2020년도 | 2019년도 |

| 전자부품 | 349,908 | 342,987 | 207,354 | 160,054 |

◆ 주요 매입처 현황

미래반도체의 상품은 대부분 국내에서 구입하고 있으며, 수입의 경우 1% 미만입니다. 22년 3분기 기준 메모리, 시스템반도체 상품의 99%를 삼성전자에서 구입하고 있습니다. 그 외 삼성디스플레이에서 LCD 등 디스플레이 패널을 구입하고 있으며, 기타 AP와 SSD 등 일부 반도체 품목을 코아시아넥셀, IXYS 등 기타거래처에서 구입하고 있습니다.

| 매입처 | 품목 | 특수관계 여부 |

| 삼성전자㈜ | 메모리, 시스템 반도체 | 미해당 |

공모 일정 및 내용

◆ 공모개요

(단위: 원, 주)

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

| 기명식보통주 | 3,600,000 | 100 | 5,300 | 19,080,000,000 | 일반공모 |

| 인수인 | 증권의 종류 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

| 대표 | 신한투자증권 | 기명식보통주 | 3,600,000 | 19,080,000,000 | 589,572,000 | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

| 2023.01.16~2023.01.17 | 2023.01.19. | 2023.01.16 | 2023.01.19 | - |

- 단위당 모집(매출)가액, 모집(매출)총액, 인수금액, 인수대가 등은 대표주관회사인 신한투자증권㈜과 발행회사인 미래반도체㈜가 협의하여 제시한 공모희망가액인 5,300~6,000원 중 최저가액인 5,300원 기준입니다.

- 기관투자자 청약일: 2023년 01월 16일 ~ 01월 17일 (2일간)

- 일반청약자 청약일: 2023년 01월 16일 ~ 01월 17일 (2일간)

◆ 공모방법

| 공모대상 | 주 수(비율) | 주당공모금액 | 공모총액 | 비 고 |

| 일반투자자 | 900,000주(25.0%) ~ 1,080,000주(30.0%) |

5,300원 | 4,770,000,000 원 ~ 5,724,000,000 원 |

- |

| 기관투자자 | 2,520,000주(70.0%) ~ 2,700,000주(75.0%) |

13,356,000,000 원 ~ 14,310,000,000 원 |

고위험고수익투자신탁, 벤처기업투자신탁 배정수량 포함 |

|

| 합계 | 3,600,000(100.0%) | 19,080,000,000 원 | - |

◆ 보유지분의 상장 후 의무보유 기간 연장(보호예수)

미래반도체의 최대주주 등이 보유한 주식은 10,730,000주(공모 후 74.32%)이며, 해당 주식은 코스닥시장상장규정에 의거하여 상장일로부터 6개월간 매각이 제한됩니다. 다만, 최대주주 이정이 보유한 주식 전체에 대해 「코스닥시장상장규정」 제26조제1항 단서조항에 의거하여 한국거래소와의 협의하에 의무보유기간을 연장하여 상장일로부터 1년 6개월간 매각이 제한됩니다.

| 성 명 | 관 계 | 주식의 종류 |

주식수 | |

| 이정 | 최대주주 | 보통주 | 9,835,835 | 상장일로부터 1년6개월 |

| 전혜숙 | 특수관계인 | 보통주 | 894,165 | 상장일로부터 6개월 |

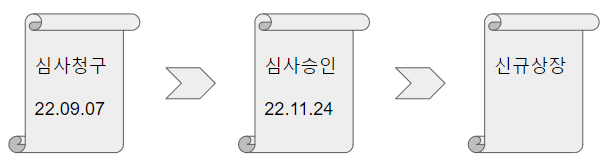

예비심사청구개요

| 심사청구일 | 2022.09.07. |

| 상장(예정)주식수 | 14,438,000 주 |

| 공모(예정)주식수 | 3,600,000 주 |

| 상장주선인 | 신한투자증권 |

| 감사인 | 한영회계법인 |

회사개요

| 회사명 | [코스닥] 미래반도체 | 회사영문명 | Mirai Semiconductors co., ltd. |

| 설립일 | 1996. 01. 04. | 국적 | 대한민국 |

| 대표이사 | 이정 | 대표전화 | |

| 종업원수 | 35 명 | 홈페이지 | |

| 업종 | 기타 전문 도매업 | 기업구분 | 일반 |

| 주요제품 | 반도체 | ||

| 본점소재지 | 서울특별시 구로구 경인로53길 15 나동 4403호 | ||

| 결산월 | 12월 | 주당액면가 | 100 원 |

| 매출액(수익) | 328,046 (백만원) | 법인세차감전계속사업이익 | 18,903 (백만원) |

| 순이익 | 14,766 (백만원) | 자기자본 | 39,080 (백만원) |

| 최대주주 | 이정 | 최대주주 지분율 | 92 % |

| 자회사의 주요제품 (지주회사일 경우) |

|||

심사결과

IPO준비를 진행 중이거나 신규 상장한 기업을 이해하기 위한 목적이며, 투자 권유를 목적으로 하지 않습니다.

투자에 관한 결정은 투자자 본인에게 있으며 그 책임 또한 본인에게 있습니다.

'주식투자 > 2022년 IPO' 카테고리의 다른 글

| [2022년 IPO 예비심사기업] 한주라이트메탈(HANJOO LIGHT METAL CO., LTD.) (1) | 2022.12.25 |

|---|---|

| [2022년 IPO 예비심사기업] 스튜디오미르(STUDIO MIR Co., Ltd.) (2) | 2022.12.23 |

| [2022년 IPO 예비심사기업] 라온텍(RAONTECH Inc.) (2) | 2022.12.18 |

| [2022년 IPO 예비심사기업] 원포유(OFU.CO.LTD) (0) | 2022.11.27 |

| [2022년 IPO 예비심사기업] 오픈놀(Openknowl Co.,Ltd.) (0) | 2022.11.25 |